早期リタイアと同じ?「FIRE」を達成するために必要な金額と資産運用

2022.03.18 (金)

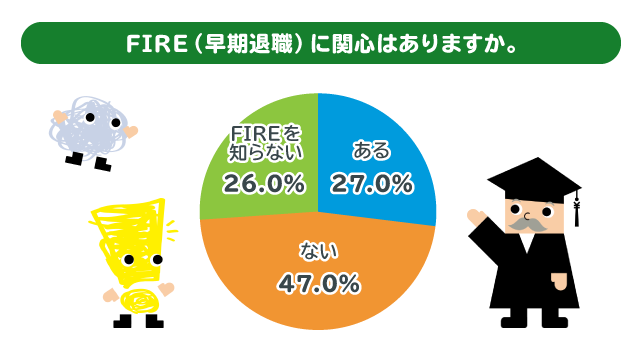

みなさんは「FIRE(ファイア)」という言葉をご存知でしょうか。アイザワ証券が23歳以上の会社員向けに実施したアンケートでは、FIREを知っている人は、7割以上を占めており、さらに関心があると答えた人の割合は4人に1人でした。

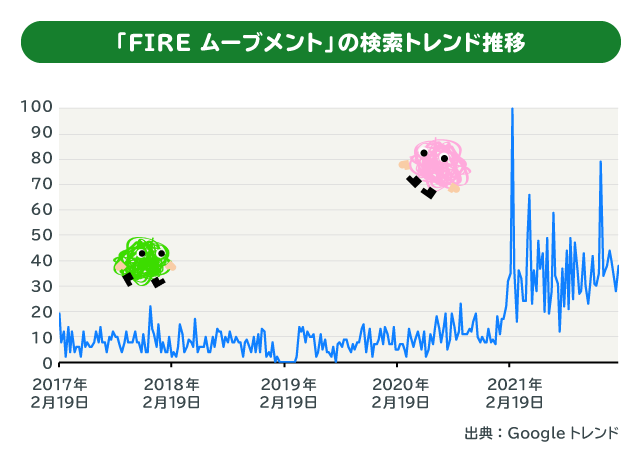

Googleで検索されているキーワードのトレンドを見ることができる「Googleトレンド」によると、「FIRE」に関連するトピックスの検索が2021年の2月ごろに大きく増加してトレンドとなり、以降も定期的に話題になっているようです。

以下のグラフは、「FIRE」関連の検索キーワード全体を意味する「FIRE ムーブメント」のトピックス全体の検索ボリュームが、過去3年間でどれくらい変わったかを示したものです。

FIREとは、経済的自立と早期退職を目指し、自由なライフスタイルを確立することです。働き方や暮らし方にも、FIREのように多種多様な選択肢が出てきました。

しかし、FIREという言葉は知っていても、定義や早期退職との違いについて曖昧な人は多いのではないでしょうか。そこでこの記事では、FIREとは何か、FIREを達成するための条件と方法を解説します。

FIREとは

そもそもFIREを「定年前に退職すること」と捉えている人も多いでしょう。実は、定年前に退職する早期退職とFIREは異なります。

まずは、FIREの定義と早期退職の違いを説明していきます。

FIREの定義は

FIREとは、Financial Independence, Retire Earlyの頭文字を取った単語です。Financial Independenceは経済的自立を意味し、Retire Earlyは早期退職を指します。

つまり、生活に必要な資金を運用しながら定年前に退職し、自由な時間を手に入れるライフスタイルをFIREと呼びます。単純な早期退職ではなく、資産運用と併用することがFIREのポイントです。

早期退職との違い

FIREの定義は前述しましたが、早期退職との違いが分かりにくいかもしれません。

そもそも早期退職とは、企業ごとに決められた定年を待たずに自主退職することです。FIREでも、定年前に退職する点は早期退職と変わりません。

FIREと早期退職が異なるのは、FIREには経済的自立が必要ということです。早期退職は退職金や貯蓄を切り崩しながら、あるいは公的年金を受給しながら生活するのに対し、FIREは資産運用をして資産を増やしながら生活します。

つまり、退職後の生活費の捻出方法が早期退職とFIREの異なるポイントです。

FIREを達成するための条件

FIREを達成するためには、単純に早期退職と資産運用をするだけでは十分でありません。退職後は給与収入がなくなるため、生活に必要な費用を資産運用の利益でまかなう必要があります。

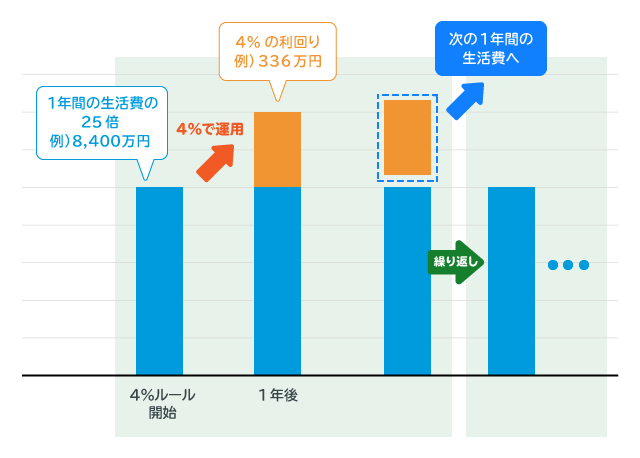

そこで、FIREの重要な考え方が「4%ルール」です。4%ルールとは、FIRE後の生活費をまかなうために資産運用を年利4%以上で運用しましょう、という考え方のことです。

総務省統計局の「令和2年家計調査<用途分類>1世帯当たり1か月間の収入と支出」によると、2人以上世帯の1カ月の支出は約28万円でした[注1]。1年に換算すると年間支出は約336万円です。

2人以上世帯でFIREする場合、8,400万円を貯めて、年利4%で資産運用すれば、年間336万円の運用益が得られる(税金を考慮しない場合)計算になります。公的年金の受給が始まる65歳まで、2人世帯が4%の運用で生活費をまかなうには8,400万円が必要になる、ということですね。

運用によって得られた利益以外のもともとの元本は翌年に繰り越してまた4%で運用し、来年の生活費にあてる…という流れが、FIREで生活する基本形となります。

また、単身世帯でFIREする場合で考えると、1カ月あたりの支出は約15万円なので、年間では180万円の生活費がかかります。そのため、退職までに4,500万円を貯めて、4%ルールで運用する、というのが目安になります。

FIREを実現するための3ステップ

ここからは、実際にFIREを実現するための手順を説明します。

世帯人数や年収は人によって差があります。しかし支出は家計管理でコントロールすることが可能なため、FIREでは支出管理が重要になってきます。

必要な資金の算出

FIRE実現のために、まず必要な資金の目安を計算してみましょう。

計算方法は、「年間支出×25」です。例えば、年間支出が250万円の人なら、250万円×25=6,250万円が必要な資金となります。

6,250万円を用意し、前述の4%ルールで運用ができた場合は年間250万円(税金は考慮しない)が運用益として入ってくるため、FIRE後の資金を賄える計算になります。

年間支出が分からない場合、まずは家賃や住宅ローンの毎月の支払い、食費、その他おおよその生活費を計算して支出を算出します。算出したおおよその年間支出を25倍したものがFIREに必要な資金です。

家計管理で節約できる部分を見つける

FIREに必要な資金を計算してみると、意外と金額が多いように感じるでしょう。「こんなに貯蓄できない」と諦めたくなるかもしれませんが、家計管理することで必要な資金の金額を減らせます。

特にスマートフォンの月額料金やインターネット料金、使っていないサブスク費などの固定費は、支出の見直しで削減できます。スマートフォンは格安SIMを利用したり、インターネットと合わせて費用を削減させたりすることも可能です。

例えば、スマートフォンの月額料金が1万円の場合、格安SIMなら3GBで1,500円前後になるため、年間およそ10万円の節約になります。FIREのための資金として考えると10万円×25で、250万円も必要な資金を減らせます。

詳しい家計管理の方法は、「FP特別講義 お金が貯まる夫婦の家計管理方法!」でも詳しく解説しているのでご覧ください。

資金は投資と貯蓄に回す

FIREの生活を送るために必要な資金は、給与だけで貯める必要はありません。FIRE前から投資を始め、貯蓄とあわせて資産を増やしていくのがよいでしょう。そうすれば、その過程で毎年4%資産を増やす方法について学ぶこともできます。

投資しながら、何年で目標の金額を貯められるかも逆算します。すでに2,000万円貯蓄があり、4,500万円が目標の場合でシミュレーションしてみましょう。貯蓄しているお金には手を付けず、投資は年利4%で毎月18万円ずつ積立投資したケースでは、約10年で目標金額に到達します。

「早くFIREしたいから」と、貯めた資金をすべて投資するのはおすすめできません。投資には回さない生活防衛資金として最低3カ月分、できれば6カ月分を普通預金口座で管理していきましょう。

生活防衛資金を用意するのは、病気やケガなど急な出費が必要になったときに、すぐに使える資金を手元に残しておくためです。すべての資金を投資に回すのはリスクが高いため、生活防衛資金を残した状態で投資を始めましょう。

FIREは「生き方の一つ」としてとらえよう!

FIREを達成するためには、よほど年収が高くない限り、家計管理による支出の削減が必要です。支出の削減といっても、必要な食費や光熱費を無理に削ってはいけません。

そもそもFIREは仕事を辞めて自由な生活を手に入れるための、生き方の一つです。FIREのために無理な節約をするのではなく、資産運用や不要な支出の削減を効率よく実施し、必要な資金を貯めていきましょう。

資産運用はFIRE後も重要な収入源になるため、FIRE前から運用方法を勉強しておく必要があります。経済は都度変化するため、投資先や投資割合は定期的に見直しましょう。

運用方法に不安がある場合は、専門家に相談するのも一つの方法です。資産状況に応じた投資先のリスク調整や、ポートフォリオ変更の相談に乗ってもらえます。

まとめ

FIREの実現には、年間支出の25倍以上の資金を準備する必要があります。計算してみて必要な資金が多いと感じる場合は、家計管理で不要な支出を抑えるところから始めましょう。

スマートフォンの月額料金やインターネット料金、不要なサブスク、嗜好品の購入費など、削減できる部分は多くあります。たった数百円と思うかもしれませんが、数百円も10年20年と積み重なると万単位の支出になります。

「うちの家計状況だとFIREは難しいのでは?」「自分で資産運用するのは不安」と感じる場合は、目標額を達成できるよう資産運用のプロに相談してみましょう。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。