China Market Eye 中国の1~3月GDPは+5.3%、製造業と不動産に明暗

2024.04.30 (火)

中国の2024年1~3月GDPは+5.3%、製造業と不動産に明暗

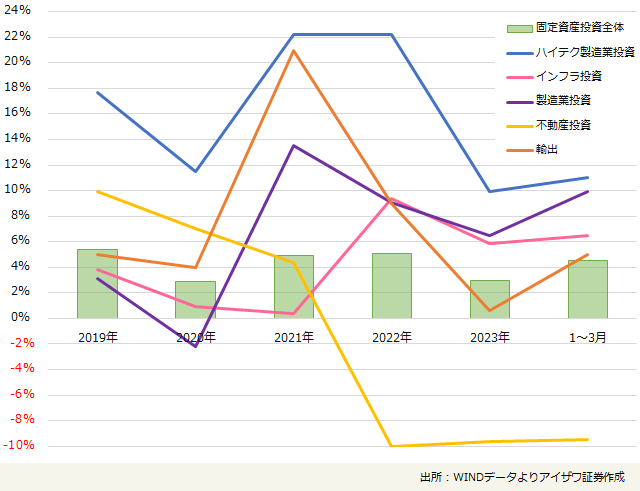

中国の固定資産投資と輸出の前年比

中国の2024年1~3月期の実質GDP(国内総生産)成長率は前年同期比+5.3%と市場予想を大きく上回りました。製造業の投資と輸出はそれぞれ前年同期比+10%、+5%となり、第2次産業(+6%)のけん引は鮮明となっています。海外需要の回復に加え、昨年末に新発行した1兆元特別国債の実施や一連の産業政策も奏功し、在庫調整の底打ちを早めたと観測されます。

その一方、住宅価格の下落を背景に不動産投資は前年同期比-9.5%と底打ちがいまだ見えず、不動産業の落ち込みはGDPを0.4pt押下げました。消費については依然弱含んでいるものの粘り強く推移し、その成長寄与は3.9ptとコロナ禍の影響を除けば4pt前後の水準を維持しました。小売販売は前年同期比+4.7%に止まり、消費のサービスシフト及び旅行・レジャーなどサービス部門のリベンジ消費を反映したと見られます。

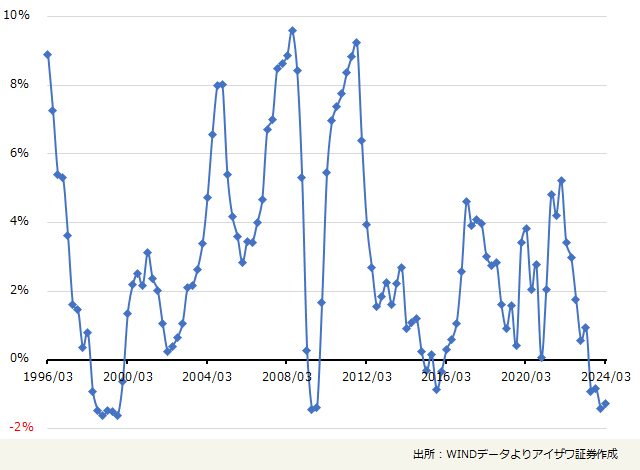

中国のGDPデフレータ(前年比、四半期)

不動産不況が波及した内需不足を反映して、GDPデフレータは前年同期比-1.3%と4四半期連続でマイナスになりました。現在の中国は労働集約型から資本集約型へとシフトする前に総需要不足が生じた1998~1999年の状況に類似すると思われます。中国経済は資本・資源大量投入の資本集約型(重工業・不動産主導)からイノベーション駆動の技術集約型へとシフトしていくといった新たな転換期に差し掛かっており、今のところ新経済の伸びが不動産等従来型産業の減速を補い切れていないのがデフレの主因ともいえます。

経験則上、構造調整期において利下げなど循環的な金融政策ツールよりも産業政策のほうがより重要です。こうした長期的な視点に立って、当局は景気の巡航速度を維持しながら、ブレることなく新旧経済の交代を加速する「新質生産力」(新たな質の生産力)など、産業政策に重点を置く構えを見せています。

米中対立が深まり中国の労働人口も減少するなかで、中国にとって経済停滞を回避するためには生産性を引上げる必要性が喫緊な課題となっているからです。そのカギとなるのがAI・EVや新エネルギー、ハイエンド装置、ロボット、半導体、バイオなどといった「新質生産力」に向けた取組みの強化です。

例えば、中国のIC(集積回路)の生産量は今年1~3月に前年比約4割増とコロナ禍前の3倍強にも達しており、約4年で倍増する勢いで拡大していくと予想されます。半導体の自給自足が加速する背景下、「新質生産力」の代表格として、IT大手のファーウェイは今年で売上高が9,000億元超(約19兆円)と米制裁発動前の水準を上回る見通しです。

中国のIC(集積回路)の生産・輸入量(月次)

従って1~3月のGDP成長は不均衡を伴いながら、経済転換の進みを伺わせる内容となったといえます。また、不動産投資の対GDP比は既にピーク時から半減した5%以下という世界平均を下回る水準にまで調整しており、不動産不況が及ぼす悪影響は最悪期を過ぎたように思われます。第2四半期に不動産底入れの兆しが見えなければ追加テコ入れ策が講じられる公算が大きいです。

商品市況の持ち直しや設備更新や自動車・家電などへの買い替えを促進する産業政策の実施、不動産テコ入れに向けた「3大プロジェクト」の着工開始、ベース効果などにより6月から中国のPPI(生産者物価指数)が上昇に転じ、下期にGDPデフレータもプラスに転換すると予想されます。

また、新旧経済の交代を反映して様々な業界において「不動産離れ」が起きています。例えば、銀行融資においてハイテク等中長期工業ローンが不動産に取って代わり融資伸びの主役となり、不動産関連業種とも言われた車・家電販売が新築販売から乖離し、AI・EVや新エネ等の新規需要を取り込んだ銅やアルミナ、レアメタル、化学市況等も不動産に依存した鉄鋼や石炭、セメントと逆行し始めました。

こうした「脱不動産」化の動きは広がれば広がるほど、中国経済が安定化し経済転換成功の確度を増し、不動産も自然体で落ち着いてくるというのが当局の狙うベストシナリオです。

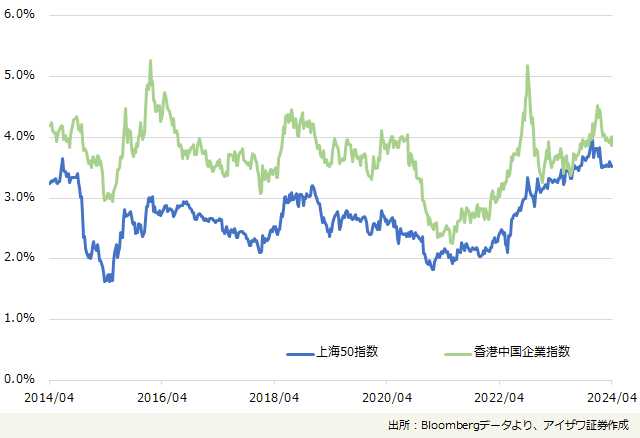

上海50指数と香港中国企業指数の配当利回り

市場では当面、不動産動向と産業政策「新質生産力」を睨みながら、新旧経済の交代を色濃く反映した構造調整相場は続きそうです。こうしたなか、配当監視強化など上場企業統治の改善や株主利益保護を求める資本市場改革案が新たに発表されます。

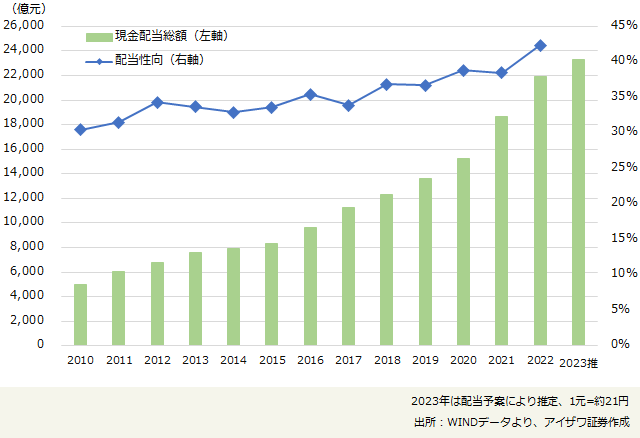

足元では、値嵩株の代表である上海50指数と香港中国企業指数の配当利回りは記録的な4%前後にまで跳ね上がり、金利が低下するなかでかなり魅力的な水準に達していると言えます。2022年の本土上場企業の現金配当総額は約2.2兆元(約46兆円)と全体の配当性向が41%にまで高められており、2023年はさらに5~10%増えると推定されます。

今回の資本市場改革の発表を受け、香港中国企業指数は約5か月振りの高値を更新して反転基調を強めています。金融緩和長期化の下、当局の改革姿勢は高配当株人気の更なる追い風になりそうです。

本土上場企業の現金配当

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。