かぶかはふしぎでうごいてる??? 第9回 織り込んでいるから大丈夫?

2022.07.22 (金)

今回はマーケットを見るにあたり、理解しにくいと思われる「織り込み済み」について「かふしぎ」風の解説を試みてみます。池上先生のようにスパッと解説できれば良いのですが。

「織り込み済み」とは?

様々なところで市況解説や銘柄分析のようなものを見かけます。そこに記述されている「織り込み済み」というのは、その文章を書かれた方、もしくは記述者が話を聞いた先の回答者が「織り込み済み」だと判断したに過ぎません。そして、相場参加者の中でどれぐらいの人数が「織り込んでいる(でいない)」と考えているかを正しく推測する方法はないと思います。

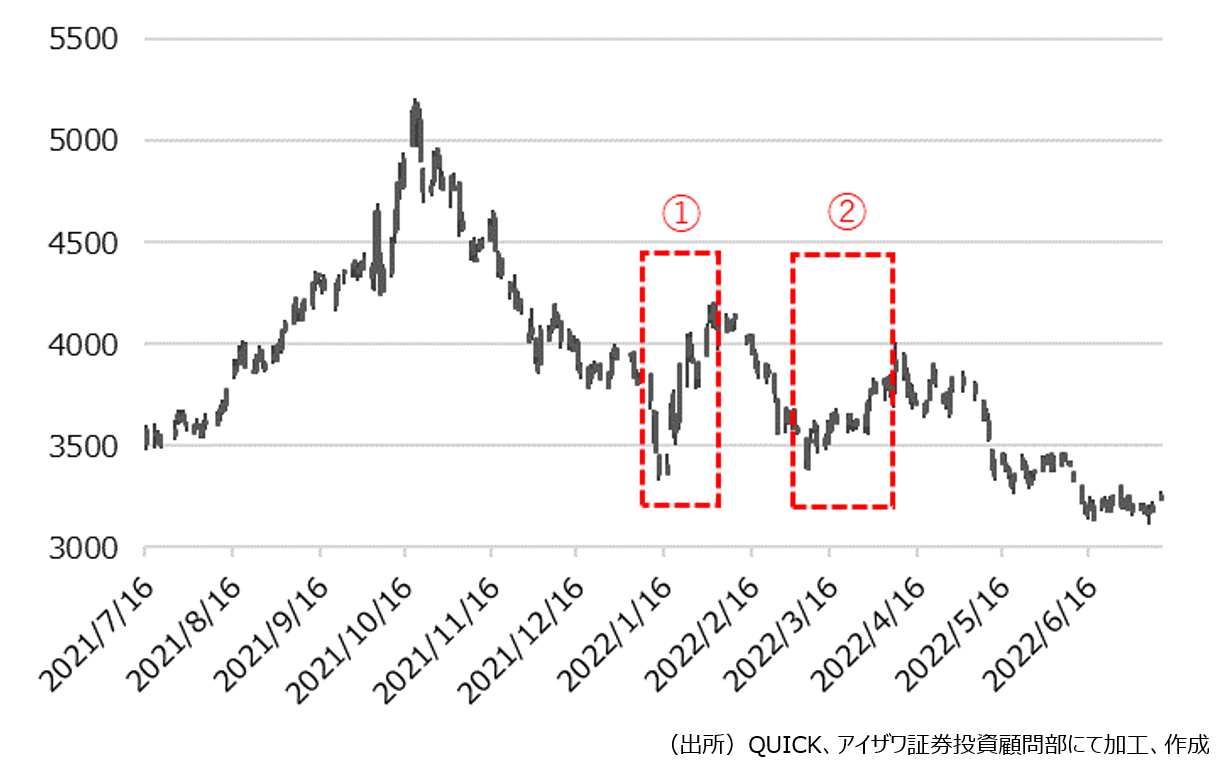

株価の動きをよく観察すれば解るのでは、とのご指摘もあるかもしれません。

赤①の所で「株価も反転基調に転じたし・・・」悪材料を織り込んだと考えた場合でも、再び反落することもあります。

赤②の所で、「ダブルボトムをつけて反転に転じたので悪材料を織り込んだ」と考えても、再び反落することもあります。

このような結果になる銘柄を筆者が探して描いたチャートなので恣意性が高いのですが、株価の動きだけで判断することが難しいことの一例として取り上げてみました。

たとえば、よくあるパターン・・・その1

ある投資家は悪材料が出たことによって、株価が低落傾向となった銘柄に興味を持ちました。その銘柄は高値から7割近く下がっており「半値八掛け二割引の水準だし(68%の下落)」、「黄金分割の下落率を超えているし(61.8%の下落)」、もう悪材料は織り込んだはずだと思いました。

相場格言やテクニカル分析としては正しい判断ですが、株価が織り込み済みなのかに確証はありません。株価分析の一つの手法としてしては、そのような判断も出来ると言うことだと思います。

その後、株価の下落が止まらなかった場合にこの投資家はどのような行動をとればいいのでしょうか。「かふしぎ」的には答えを持ち合わせていません。織り込み済みであったと判断したはずなのに、織り込まれていなかったこと。よくあるケースです。

そもそも、テクニカル分析を信じているなら、黄金分割の下値目途を割り込んだ時点で、この銘柄はなにか少し様子が違うのではないだろうかと考えることも必要だと思います。

たとえば、よくあるパターン・・・その2

ある投資家は株価が長期低迷しているPBRが0.3倍の銘柄に興味を持ちました。「市場平均のPBRが1倍を超えている現在の株式市場で0.3倍は低評価過ぎる。たしかに成長イメージはないものの、すでに株価は織り込まれているだろう」と思いました。

投資指標を用いる割安・割高分析で考えれば、PBR0.3倍は割安です。成長力が低いことが株価に織り込まれているかもしれません。しかしながら、株価が上昇するかは別の話です。

その後も株価が低迷を続けた場合にこの投資家はどのような行動をとればよいのでしょうか。「かふしぎ」的には答えを持ち合わせていません。もしかすると、成長力が弱いことを既に織り込んでいたかもしれませんが、それが株価上昇基調への反転を意味するものではないと思います。

そもそも、長期間の間PBRが0.3倍近辺で推移していた銘柄を一部の投資家だけが知っていたということは想定しにくいです。

たとえば、よくあるパターン・・・その3

ある投資家は株価の上昇基調が続いている、成長期待の高い銘柄に興味を持ちました。「株価は高くなっているし、投資指標も割高だけどこの企業の成長力はまだ織り込まれていない」と思いました。

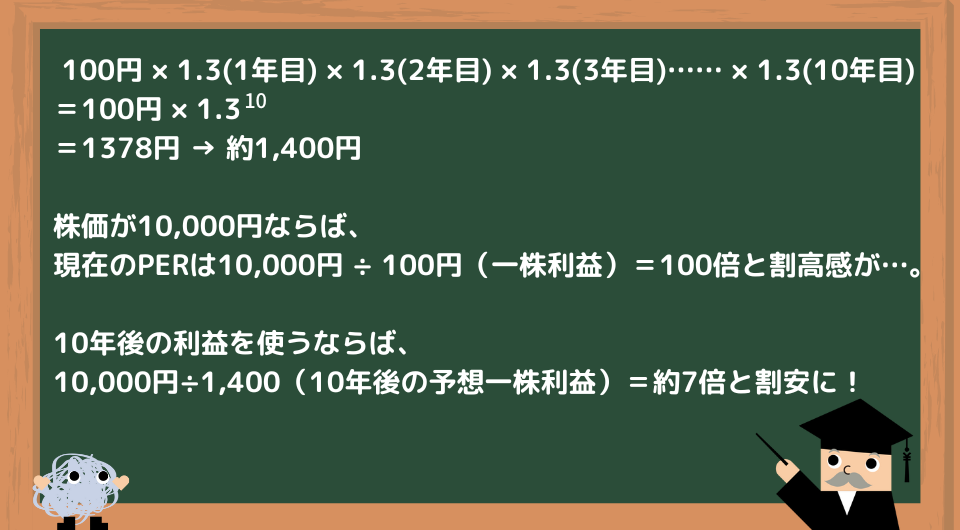

高い成長性が見込まれる企業の場合には、将来の利益水準を想定した株価が形成されることも多いため、現在の利益から計算される投資指標では割高に見えてしまいます。しかし、年率30%で利益が増加する企業ならば、現在100円の一株利益は10年後には1,400円と14倍近くになっているから投資指標も14分の1になる(※)。更に、20年後には190倍になるから・・・、これを織り込んでいけば、まだまだ上昇は続いてしかるべし。果てしなく、期待は膨らみます。

その後、株価が下落傾向に転じた場合にこの投資家はどのような行動をとればよいのでしょうか。「かふしぎ」的には答えを持ち合わせていません。よく考えれば、高成長が何十年も継続される前提に無理がなかったか、振り返るべきだったかもしれません。

それでは、どのように考えればいいのか

①その判断の根拠は大多数の投資家が利用しているものなのか

(その1)のケースがこれに該当します。格言やことわざは当てはまることもあれば、当てはまらないこともあります。少数の人が信じていても、マーケットの世界では実現されません。

話は横道にそれますが、相場格言は長期間の先人たちの経験に基づいた見解で、敬意を払うべきものであります。もし、それが5割以上の確率で正しいのであれば、大規模な分散投資を行うことでその確率に近づくことが出来ます。すると、これは投資戦略になります。

②前提の変化が生じるか

(その2)のケースがこれに該当します。大多数の人の意見が織り込まれているのなら、その意見に変化が生じないと株価は大きく動きません。このケースならば「何か企業に対する見方が変わる好材料の出現」が当てはまります。ただ、逆に新たな悪材料が出現する場合もあるので、待っていればそのうち好材料が出るだろうと考えるのは楽観的かもしれません。

③歴史に学ぶ

(その3)のケースがこれに該当します。現実として30%成長を10年間継続できた企業の例がどれぐらいあるのでしょうか。そして、投資を検討した銘柄がその低い確率に合致した銘柄なのでしょうか。ここにはかなりの見識が必要だと思います。

また、10年前の利益から現在の利益を割り算して14倍になっている企業があったとしても、毎年30%ずつ利益が増えることはまずありません。ある年は40%成長して、ある年は10%と必ず波があります。40%の時は株価の上昇ピッチは高まりますが、10%の時は反落するかもしれません。それに耐えられる長期スタンスが必要になります。

ここまではネガティブな例を取り上げましたが、ポジティブに扱うならば逆のことをすれば良いわけです。

- 大多数の投資家が利用している判断の根拠(判断ではありません)を利用する。

- その銘柄に変化が生じる兆しがあるかを考える。

- 歴史的にみた可能性の高低を考える。

それ以外のスタンダードな方法は、企業の業績動向に答えを求めることです。

ある程度の時間が経過し、企業業績に影響を与える懸念が払拭された場合は悪材料を織り込んだと考えていいかもしれません。注意したいのは、そのように考えた者が既に多数いないか(株価が既に上昇していないか)を確認することが必要です。

みんながそう思えばそれは織り込み済み。懐疑心をもつ者がいれば織り込まれていない。しかし、それを判断するのは大変難しいことです。そして、これを逆手にとって上手く立ち回ることはかなりの才能と運が必要だと思います。

執筆後記

今回取り上げたネタは第1回で「この先何回も取り上げます」と記述した事柄について、今頃になって記載したものです。

(その1)の補足を書けば、このような投資スタイルを「逆張り」とか「バリュー」投資と呼びます。ただ、運用手法としている場合には該当企業の状況の分析を行うことが一般的です。

(その2)については企業の状況が好転する可能性を推測することが必要になります。それは企業自身の変革の場合もあれば、当該企業を取り巻く環境の変化の場合もあります。業界用語では「カタリスト」といいます。現在の株式市場では金融株がこの例に近い存在です。

(その3)は成長株投資の難しい所です。特に、株価の騰勢が強い時にはポジティブな話が多い(多いから株価の騰勢が強いとも言えます)ため、期待が高まることは致し方ありません。それに抗うことは難しく、理屈で理解するのが困難なところです。

今回も第8回と同様の「作り話」を利用して文章を記述しました。同じ手法を連続したので、「またかよ!」と思われた方もいるかもしれません。3回目はナシということで、次は文章構成を変えるよう奮闘するため、これに懲りずにまた読んでいただければ励みになります。

おおよそ月に一度の発行スケジュールなので、次回もよろしくお願いします。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。