なるほど!豆知識 東証が再編、その理由は?

2022.04.28 (木)

2022年4月4日、東京証券取引所の市場区分が再編されました。

今回は東証再編に至った経緯・目的について学んでいきましょう。

4つの市場から3つの市場へ

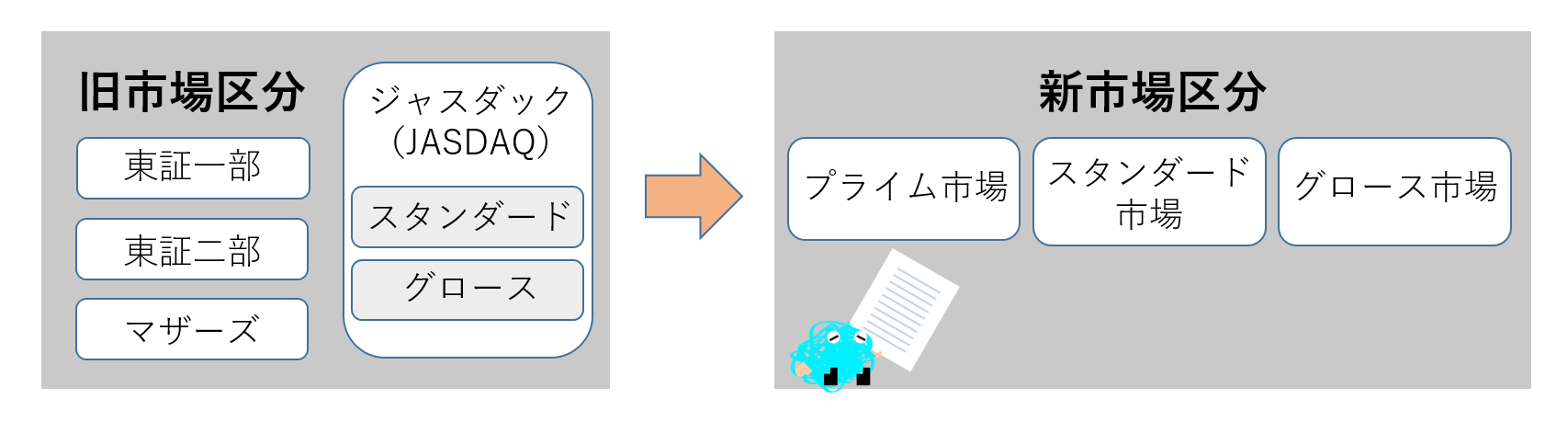

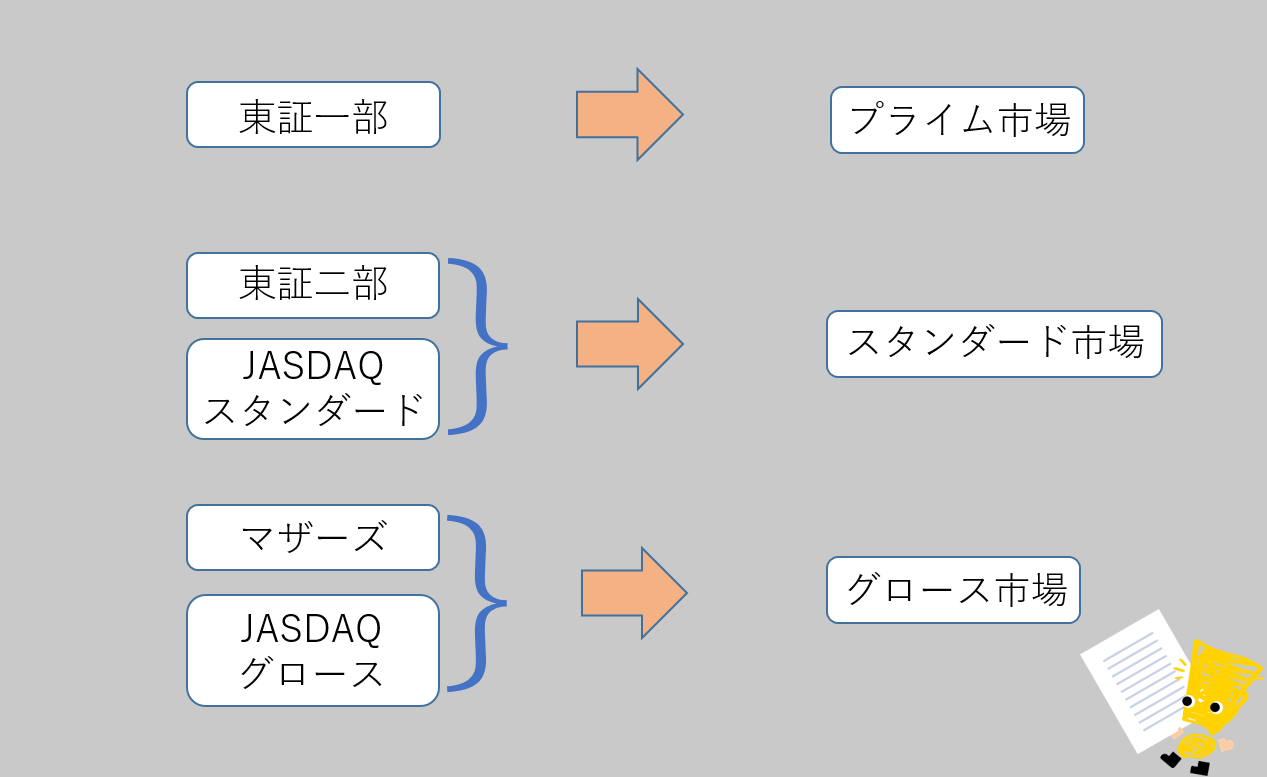

2022年4月の市場再編まで東京証券取引所は、東証一部、東証二部、マザーズ、ジャスダックの4つの市場からなっていました。この4つの市場が、今回、プライム市場、スタンダード市場、グロース市場の3つの市場に再編されました。

東証一部はプライム市場に、東証二部・JASDAQスタンダードはスタンダード市場に、マザーズ・JASDAQグロースはグロース市場に再編されたと考えるとわかりやすいでしょう。

東京証券取引所と大阪証券取引所の統合

これまで、2010年の大阪証券取引所によるジャスダックの吸収合併、2013年の大阪証券取引所と東京証券取引所の経営統合による現物株式市場の統合を経て、東京証券取引所には、東証一部、東証二部、マザーズ、ジャスダックの4つの現物株式市場が並存していました。

なお、東京証券取引所と大阪証券取引所(現大阪取引所)の現物株式市場の統合は、中国、上海やシンガポールなどの海外取引所に負けない売買環境を投資家に提供することが狙いでした。

また、大阪証券取引所はかつて大証(だいしょう)の略称で呼ばれ、東京証券取引所と同じように一部、二部の各市場で株式が取引されていました。かつて関西発の任天堂、村田製作所、日本電産などの売買代金ランキング上位の常連銘柄は東証と大証に重複上場しており、主に大証で活発に売買されていました。

2013年の統合当初は、既存投資家や発行体である上場企業の混乱を防ぐために大きな市場再編は行われず、現状維持に近い形がとられました。したがって、今回の市場再編は、日本取引所にとって、東証・大証統合以来の大きな市場再編であったと言えるでしょう。

増えすぎた東証一部上場銘柄

今回の市場再編前、日本のスタートアップ企業の多くは、マザーズへの上場を目指していました。なぜそういった動きが多くみられたかというと、東証一部へ直接上場する時の基準は時価総額が250億円以上でしたが、一旦、東証二部やマザーズに上場し、市場変更で東証一部へ上場する場合は40億円でよかったためです。未上場企業に対するリスクマネー提供の裾野が米国や中国ほどに広くない日本においては、マザーズ上場をステップにして東証一部へと昇格することが、会社を大きく成長させるうえでの王道になっていました。

その結果、年々マザーズから東証一部へ市場変更する企業が増え、2022年3月末時点で、東証一部に上場していた企業数は2,176社となりました。マザーズから東証一部への市場変更のハードルが低かったため、東証一部上場企業の質を保てないまま、企業数が増えていってしまったのです。

市場再編の狙い

市場見直しの検討にあたり、日本証券取引所は「市場構造の在り方等に関する懇談会」を発足し、外部の専門家を委員に招いて議論を重ねました。

今回の市場再編検討の狙いとして、日本取引所は次のように述べています。

「上場会社の企業価値の維持向上をより積極的に動機付け、国内外の多様な投資者からのより高い支持を得られるものとなるよう検討していくことが、資本市場の持続的な発展、ひいては日本経済全体の発展に寄与していく観点から重要」 日本取引所「市場構造の在り方等の検討に係る意見募集」(論点ペーパー)より

今回の市場再編は海外投資家の動向も意識したものであることが伺えます。

市場再編後の名称がプライム市場・スタンダード市場・グロース市場と海外投資家にもわかりやすい横文字の名称に変更されていることも頷けますね。

東証一部上場企業が多いことはなぜいけないのか

かつては一流企業であることを示す称号であった「東証一部上場」が、上場企業数の増加とともに、ブランドと実態としても日本を代表する企業群を表すものではなくなりつつありました。

というのは、東証一部に上場すれば、代表的な株価指数である東証株価指数(TOPIX)の対象になります。日本銀行(日銀)は現在、金融緩和政策の一環として、TOPIXなどに連動する上場投資信託(ETF)の買い入れを行っています。日本銀行はこれまで最大年間7兆円(2020年コロナショック時)規模の上場投資信託(ETF)を購入しており、株価の押し上げ効果がありました。

東証一部の上場企業はこうした大きな機関投資家からの投資マネー流入により、企業価値の向上をおろそかにしているケースも指摘されており、経営努力を怠っている企業に対しても、東証一部上場というだけでこのような大きな資金が投じられ、株価が下支えされてしまっているといった問題がありました。

市場再編により期待されること

今回の市場再編で東証一部上場企業2,176社のうち、プライム市場へ移行した企業の数は1,841社にとどまりました。

市場再編後の新市場区分では新規上場基準と上場維持(廃止)基準は原則共通になり、以前のような市場変更基準も存在しなくなるため、市場変更をする際でも新規上場基準と同等の基準をクリアすることが必要になります。これによりプライム市場に上場する企業の質の向上が見込まれ、東証一部上場企業の増加の抑止も見込まれます。

また、前述したようにこれまで日本の株式市場はマザーズ、東証二部からの市場変更のハードルや上場廃止基準が低かったので、TOPIX連動型等の商品を買うと、成長性の低い企業にも投資することになってしまうので海外投資家から敬遠されていました。しかし、今回の市場再編によりそういった点が改善されるため、海外投資家のマネーが日本の市場に流れ込んでくることが期待できるでしょう。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。