株式市場の視点 FOMC後の動き

2022.05.12 (木)

FOMC後の動き

FOMCとパウエル議長の会見

5月3、4日に金融市場が注目していた米国連邦公開市場委員会(注1)が開催されました。

前回会合においてコロナ禍後初めての25bpの利上げを行い、続いて2回目の利上げを決定しました。政策金利(注2)は0.25~0.50%から0.75~1.00%へ0.50%引き上げました。金融市場では通常ペースの倍である0.5%利上げは事前に予想されていたことであり、金融市場は冷静に受け止めました。しかし、声明文で「今後の利上げは適切なものである」と言及し、インフレ抑制に対する強い利上げ姿勢が表れていました。

また、量的緩和の縮小(注3)開始も正式にアナウンスされました。QTは6月1日から実施される予定で、当初の3か月間は475億ドルの縮小を行い、9月以降は950億ドルの縮小を行う計画です。前回のQT(月500億ドルの縮小)に比べて倍近いスピードで縮小を進めます。これは前回のFOMC議事要旨で開示された内容のためサプライズは有りませんが、どの程度まで縮小させるのかが焦点です。

米国連邦準備理事会(注4)は金融政策で強い需要を抑え込み景気の過熱を調整する政策を進めます。足元の米国経済は過熱状態で、強すぎる雇用市場や需要過多な経済情勢を抑制しインフレが落ち着く水準まで経済を鎮静化させる事に主眼を置くことが示されました。その実現のために「0.75%の利上げの積極的な議論はない」ものの、今後数回の会合で0.50%の利上げが連続することも表明しました(注5)。

(注1)日本における日銀金融政策決定会合と同じ、金融政策を決める会合です。一般的にFOMCと呼ばれ、以下「FOMC」と記載します。

(注2)中央銀行が誘導する金利水準のことです。金利を上げることで景気を抑制、金利を下げることで景気の回復を狙います。この前提としてインフレ=好景気、デフレ=不景気があります。米国の場合にはFFレート誘導目標と呼ばれるもので調節し、0.25%の幅をもって示されます。

(注3)FRBが債券などの資産を売却して市場の資金を回収することです。金融引き締め政策の一つで景気抑制効果があります。他にも、「QT(Quantitative Tightening)」「バランスシート縮小」「FRBの資産圧縮」などと呼ばれることがあります。この文書内では「QT」と記載します。

(注4)日本における日本銀行と同じ、中央銀行にあたるものです。一般的にはFRBと呼ばれ、以下「FRB」と記載します。

(注5)0.50%の利上げがかなり強い引き締め効果を狙ったものであることは、文末の<図表で見るマーケット>でご確認ください。

FOMC後の金融市場の反応

現状想定されるFRB利上げのスケジュールを整理すると、メインシナリオは、6月、7月に50bp、9月、11月、12月に25bpの利上げを実施、2022年12月に政策金利を2.5%~2.75%に引き上げとなります。

FOMC後の米国株式市場はイベント通過と75bp利上げシナリオが低下したことを評価し、NYダウは+2.81%、NASDAQは+3.19%と大幅上昇となりました。しかし翌日5月5日には米国10年債金利は 3年半振りに3%台に上昇、NYダウは-3.12%、NASDAQは-4.99%と大幅下落となりました。依然として変動率の大きな状況が続きます。

FRBと金融市場に意識の違いはあるか

(FRBの見方)

- 長期的な経済成長を達成するにあたり、現在のインフレ状況は許容できない水準。インフレファイターとして利上げとQTを継続する。

- 連続利上げでインフレを抑制し、経済をソフトランディングさせることに自信が有り、ハードランディングは回避できると判断している。

(金融市場の見方)

- 現在のインフレを抑制するには、FRBの利上げペースでは足りない。(FRBの政策は遅れている)

- いずれFRBが政策金利予想に対し上方修正を余儀なくされることで景気や企業業績に悪影響がでるのではないか。(金融引き締めの行き過ぎによるオーバーキルへの懸念)

上記のようにFRBと金融市場の間で評価が割れています(注6)。

5月11日に発表される4月の米国消費者物価指数を初めとして、今後も経済データで市場は揺れそうです。しかしながら、米国株式市場は既に6週連続で下落しています。通常であればCPIが落ち着きを見せれば一旦反発する可能性もあるでしょう。

(注6)当局(FRBはその最右翼)と市場の間に信頼関係があることは非常に重要です。当局の政策が正しいものであっても市場が信頼しなければその効果は減少してしまい、結果として当局の政策の狙いが正しく反映されない結果になってしまいます。そのため、FOMC後に会見を開き、政策の狙いを丁寧に説明します。現状の金融市場が安定しないのは当局と市場の間に少し溝があることも背景の一つです。

図表でみるマーケット

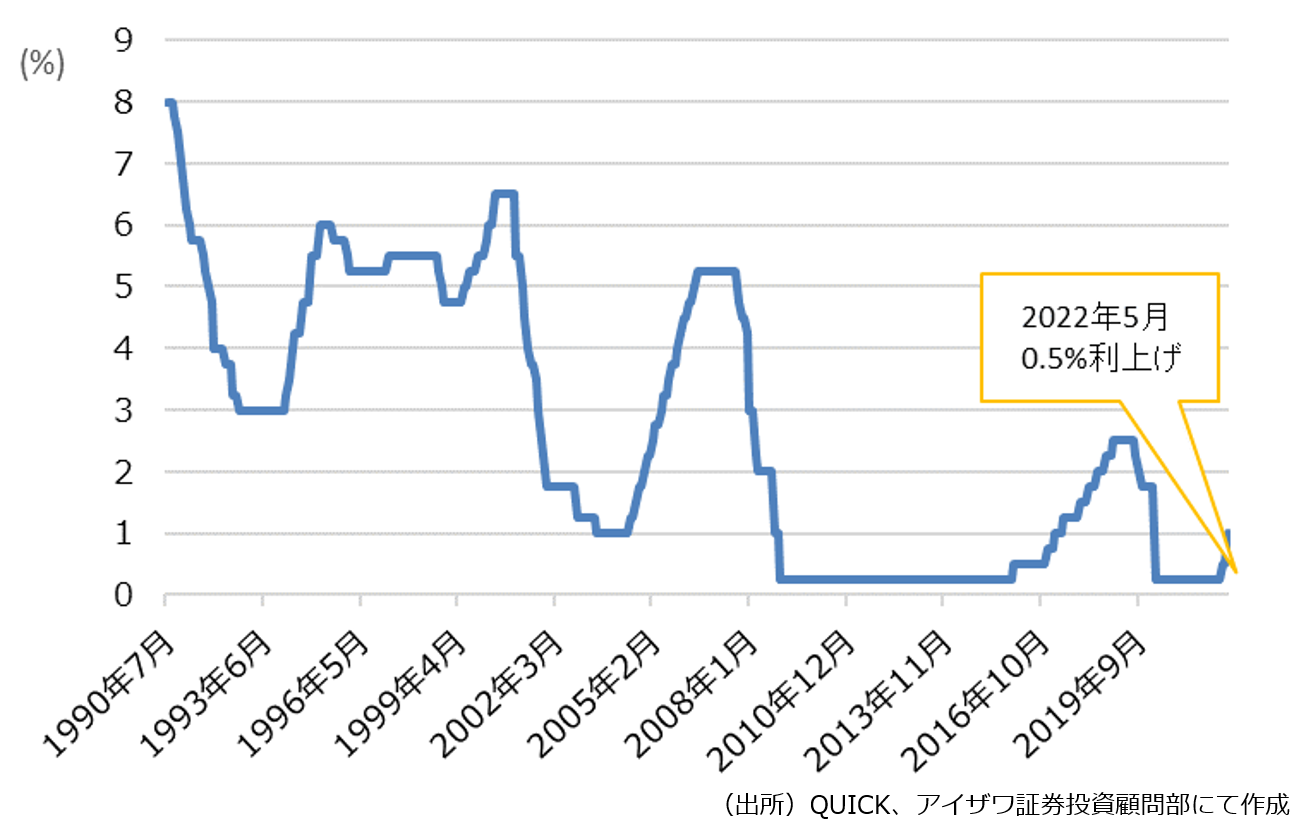

◇米国政策金利の推移

- 1990年7月から約30年間の米国政策金利の推移をグラフ化しました。今回はまだ2回ですが前回2016年からの利上げスピードより速いことが見て取れます。

- この期間において、計41回の利上げが行われましたが、そのうち50%の利上げが行われたのは今回を含めて4回です。内3回は1994年から1995年にかけてです。この時には0.75%の利上げもおこなわれました(この期間では1回のみ)。その他は0.25%の利上げです。今回の利上げスピードは約20年ぶりの速度感を持って行われています。

- 一方、利下げについては5%以上の幅で行われたことが18回あります。若干利上げよりも利下げの方がスピード感をもって行われる傾向があります。NY多発テロやリーマンショックなどの危機対応があったことが背景だと思われます。ただ、何かの時には素早く対応してくれるFRB。その信頼が強いことも米国金融市場の強さの一因かもしれません。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。