投資のコンシェルジュ 第4回 S&P500/日経平均/ドル円市場の見通し(番外編)

2022.02.21 (月)

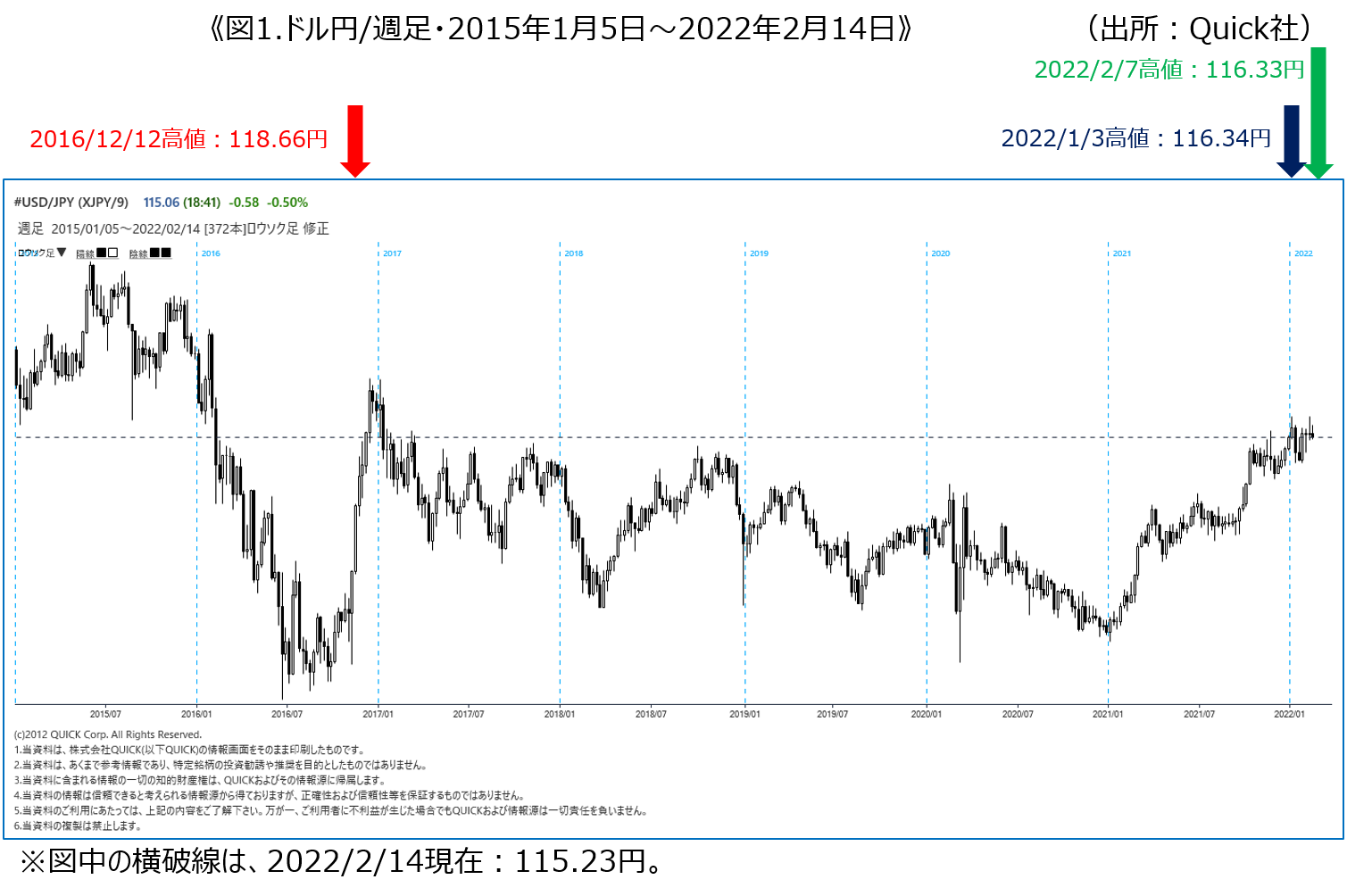

ドル円市場の見通し《2022年2月下旬~3月上旬》

(日本2022年2月16日現在:115.70円)

40年振りのインフレ水準の中で開催を予定する米・金融政策決定会合(FOMC、3/15~3/16)の結果が最大の焦点。米連邦準備理事会(FRB)の理事等による3月初旬のブラック・アウト(会合前の政策発言禁止)期間入りまでの政策発言にも影響されやすい。一方、ウクライナ情勢はロシア軍の一部基地へ帰還(2/15)、プーチン大統領が対話路線へ回帰(2/16)により、市場はそのリスクを相当程度織り込み、今後、テーマ性は縮小するとみる。3月中旬へ向けては、引き続き118円水準へのドル高基調を予想。

1月米消費者物価指数(CPI、2/10発表)が市場予想の7.3%を超え7.5%(前月比+0.5%)と加速、「7月までに1%利上げ」などFRBが金融引き締めを急ぐとの観測から、政策金利(現在0.0~0.25%)を反映しやすい米2年債が1.36%(2/9)から1.58%(2/10)と5回の利上げを織り込む水準へ、同じく10年債は1.94%から2.03%と2年半振りの2.0%台乗せへ急上昇。日米の金利差拡大からドル円は発表後に116.30円台へ上昇、直後にウクライナ情勢の緊張が伝えられリスク・オンの円買いで115円前半へ押し戻された。

市場は上記2月10日迄に「年内FOMC毎回の7回利上げ」「保有資産の売却開始」などのFRBのタカ派政策を概ね織り込んだ模様。一方で、「今回のインフレはコロナ禍の巨額の財政支出と供給制約問題に起因しており利上げなど金融政策の効果は薄い」との声は高まりつつあり、3月会合へ向けては現実的なハト派化への逆流が起こる可能性。

米債市場も相当に利上げを織り込み、利回りは頭打ち感、するとドル円の上値の重石になるが、株式市場が逆金融相場(金利上昇・株価下落)から業績相場への移行が進展し、米株市場への資金流入等からドル円は下値を切り上げながらのジリ高が始まるとみる。

米国株式市場の見通し《2022年2月下旬~3月中旬》

(日本2022年2月17日現在)

米国16日、1月FOMC議事要旨「インフレ動向次第で金融引き締めペースを速める」を受け、ウクライナ情勢等で日中は下落していた米株3指数は引けへ向け下げ幅を縮小、前日比変わらず近辺へ戻した。米国債利回りも小動きで年内の過度な利上げなど金融引き締め観測は相当に織り込まれたことを示唆。

すると、好決算を織り込む「業績相場」へ移行しやすい。21年10-12月決算はS&P500採用銘柄の約400社ベースの純利益は前年同期比+28%と当初予想の+19%を大きく上回り過去最高更新が続く。同指数の23年12月期予想の一株利益は245円、21年のPER18倍~23倍の上限では5,635pと、現値から+26%水準となり、さらに、コロナショック以降の毎四半期決算は当初予想と実績の伸び率に10ポイント以上の開きが恒例で、一段上の水準にも手が届く可能性はある。

焦点は、やはり、3月15日~16日(結果発表16日)のFOMCで予想されている利上げ、その幅だ。前述+7.5%と40年ぶりのインフレ率をみれば、通常の0.25%幅ではなく0.50%幅の観測が強まるのは無理もないが、「異例」の0.50%の利上げをすると市場は「毎回0.50%」と読み替え、現在、市場が織り込む年内合計1.50%の利上げ幅(仮)が、簡単に言えば3.0%幅へ拡大し、再度、逆金融相場(金利上昇と株価下落)へ突入する可能性がある。前回、0.50%利上げで00年「ITバブル」が崩壊した経験を踏まえると難しい。ならば、定例会合がない4月、8月、10月で「緊急会合」を開催して0.25%幅で利上げする方が得策であろう。

上記の過度な金融引き締め策とウクライナ情勢の沈静(膠着)化により、3月中旬へ向けて、米株3指数は75日移動平均線水準への回復を予想。S&P500は4600p水準、NASDAQは15,100p水準、同じく日経平均は28,500円水準への回復を予想する。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。