China Market Eye 中国経済の「脱不動産」化

2023.07.27 (木)

中国の2023年4~6月期のGDP成⾧率は昨年の反動により前年同期比6.3%増と、市場予想を大きく下回りました。不動産投資・販売は4~6月期に前年同期比20%減と大きく落ち込み、建材・素材等幅広い関連業種に在庫調整を強いたのが主因です。

バランスシート不況?

中国の家計部門の預貯金残高(月次)

中国個人向けの中長期ローン残高(月次)

個人消費と住宅販売が低迷する一方、家計部門の預貯金残高はコロナ前より6 割増加、足元の伸び率が18%とGDP成⾧率の伸びに比べて約3倍で、住宅ローン残高は高水準なものの、2年近く伸び率が鈍化しています(上図参照)。

近年、中国では金融緩和を行っても民間部門の借り入れやローンが思うように増えないほか、住宅価格や物価も下落し始めています。加えて、少子高齢化の加速や外部環境の悪化などを踏まえると、中国は1990年代の日本経済の二の舞となる「バランスシート不況」に陥っているのではないかと、地元でも大論争を巻き起こしています。

「バランスシート不況」は、資産価格の急落によって企業や家計が債務超過に陥り、借り入れ・消費意欲が減退する状況、と定義されます。ただ現在中国の場合、日本の1990年代初めに類似する点が多いことは否めないものの、根本的に異なることも少なくありません。

相違点として主に次の4つの点が挙げられます。

まず1つめは、中国の大都市の住宅価格と株価が今のところ小幅下落にとどまり、債務超過に陥ったのがごく一部の民間デベロッパーに限られる、という点です。

2つめのローン残高(GDPの約4割程度)の伸び鈍化については、仮需剥落のほか市場金利の急低下で高い固定金利ローンを前倒し返済しようとする人が増えているからです。世界トップの貯蓄率のもと、中国家計の中⾧期ローンは預貯金残高の35%程度に過ぎない、という点です。

3つめは、銀行の貸出金利が低下したとはいえ4.5%とゼロ金利に程遠く、金融緩和の余地が依然大きいことです。

バブル崩壊後の日本が連想されるも状況は違う

そして4つめが、当局は2年前の早期からバブル対応に向け動いており、銀行中⾧期貸出に占める不動産融資の比率は既に10年前の水準にまで減少していることです。不動産融資を減らした一方、新規産業を中心に銀行貸出全体は10%増を続けるなど、金融部門ではその衝撃が既に消化されつつあり、今後も緩和の余地が大きいという点です。

また物価の下落については、在庫サイクルに吊られた循環的な側面が強く、こうした局面は過去に何度もあり、デフレ定着というにはまだ早すぎます。

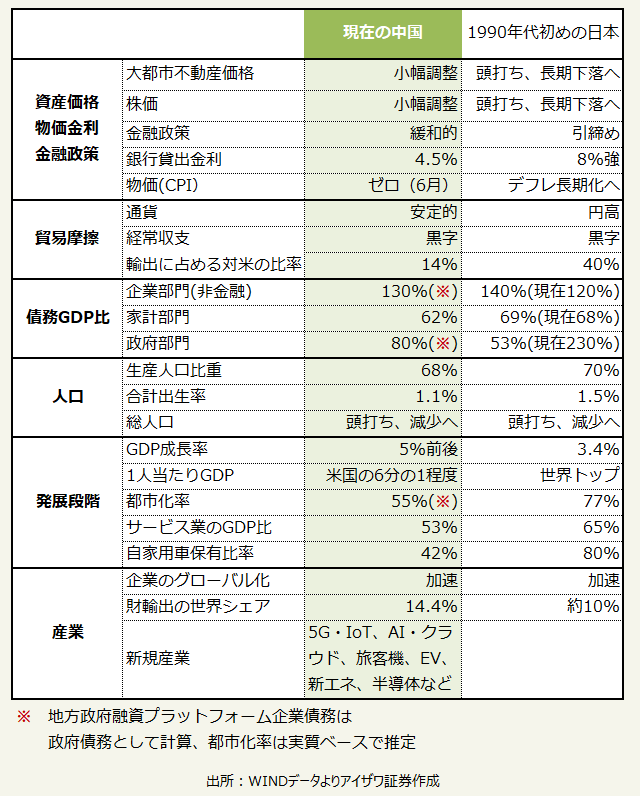

現在の中国と1990年代初めの日本との比較

30年前の日本は、生産性や国際競争力、物価・賃金、通貨の強さなど全ての面において世界トップクラスでした。しかし現在の中国は、1人当たりGDPが世界トップの米国の約6分の1、マイカー保有率が当時の日本の半分程度に過ぎず、発展ステージは比べられないほど異なっています。新興産業・技術革命の出現や海外技術の輸入代替などによって国内市場に成⾧を求める余地も中国は大きいといえます(前表参照)。

さらに、政府当局がその兆候を認識しており、強力な介入手段を持っているという点も、中国と日本は大きく異なっていると思われます。

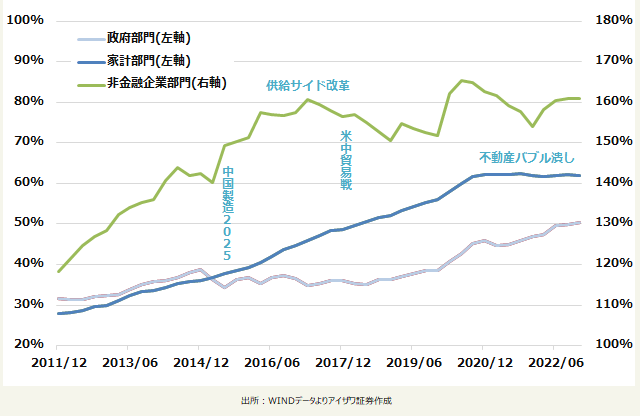

中国の部門別債務GDP比(四半期)

資本・資源の大量消費成⾧モデルは終焉へ

中国国家統計局はGDP発表会で「不動産投資は今後も低位推移(底這い)が続き、徐々にリーズナブルな水準に落ち着くだろう」と強調し、中国経済の「脱不動産」化が不可逆的な新常態と強く示唆しています。

新築住宅販売はコロナ前の7~8割(年1,000万戸程度)にまで回復していますが、それは仮需剥落後の実需ベースに沿った持続可能なレベルと思われます。政府部門にレバレッジ拡張の余地が残るものの、これまでの中国経済発展を支えてきた資本・資源大量消費型の成⾧モデルはほぼ終焉したとみてよいでしょう(上図参照)。

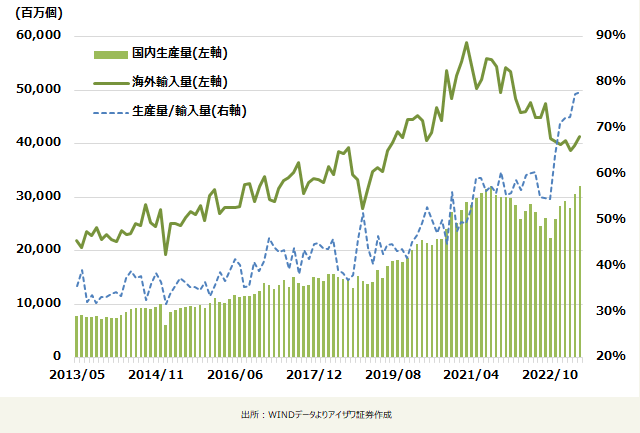

米・中デカップリング等による国産化への大きな動き

中国の集積回路(IC)の生産量と輸入量(月次)

この成⾧モデル終焉は、コロナ後の中国経済にとって最も重要な構造変化で、実質的な構造転換の進みを意味します。成⾧モデル終焉と同時に、中国は新たな原動力として、脱炭素やデジタル化、国産化(海外技術の輸入代替)に取り組んでいます。

2023年上期の自動車輸出は前年同期比77%増の234万台(ローカルブランドが8割強)となり、6 月の集積回路(IC)生産が過去最高を更新しています。生産性を引上げる産業の高度化は急ピッチで進んでいるほか、「一帯一路」を中心に中国企業は「中国+1」でグローバル展開を加速するサプライチェーンの再構築を急いでいます(上図参照)。

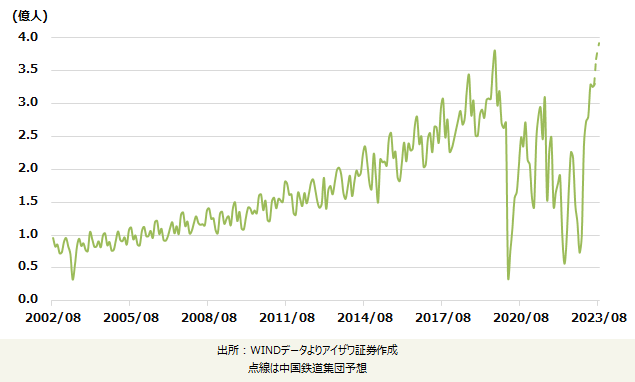

中国の鉄道旅客輸送量(月次)

経済再開後の中国景気(消費)の回復が大きく遅れた背景として、

①時間を要する3年ゼロコロナの衝撃消化

②中国経済の「脱不動産」化

③米欧景気悪化やデカップリング(中国との切り離し)

といった3 つの要因が複合的に重なったことが上げられます。ただ、中国の鉄道旅客輸送が今年の5月からようやくコロナ前を上回るようになるなど、業種・地域間で波及する経済の再循環は、緩やかかつ直実に進んでいくように思われます(上図、写真参照)。

「脱不動産」化やデカップリング、成⾧モデルの切り替えの過程で潜在成⾧率が若干押下げられる可能性はありますが、中国の持続成⾧にとってそれは避けては通れません。従って、コロナ後の中国経済は経済再循環の進みに伴って成⾧バランスを再構築しながら漸進的かつ段階的に回復シナリオを辿っていく可能性が高く、予防的貯蓄の増加(住宅ローンの調整/バランスシートの修復)がいつ終わるかが景気底打ちのカギを握りそうです。政策発動によってデフレマインドが根付くのを阻止する必要性は言うまでもありませんが、加速するサービス部門の正常化に支えられ、今年成⾧目標達成のハードルはそれほど大きくないでしょう。

ただ、新築住宅販売のさらなる底割れが回避できなくなり、もしくは生産性引上げの原動力である新規産業の拡大や国産化の勢いにも急ブレーキがかかるようであれば、物価・資産のダブル・ディスインフレ「バランスシート不況」そして複合的な危機を誘発する可能性も否定できません。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。