高校生が考える投資 若いうちから投資をする習慣をつける

2022.10.14 (金)

若い世代は投資に関心がない

「若い世代はあまり投資に関心がない」とよく聞きます。皆さんは投資に対してどんなイメージを持っていますか?

「難しそう」「ギャンブル」「お金を儲けられる」など、人によってイメージが違うのではないかと思います。実際に貯金をしている人は多いと思いますが、「投資している」「興味がある」という人はかなり少ないのではないでしょうか。

今回は、あまり投資に興味がない方に、投資の必要性や、若いうちから投資をした方がよい理由について説明していきます。

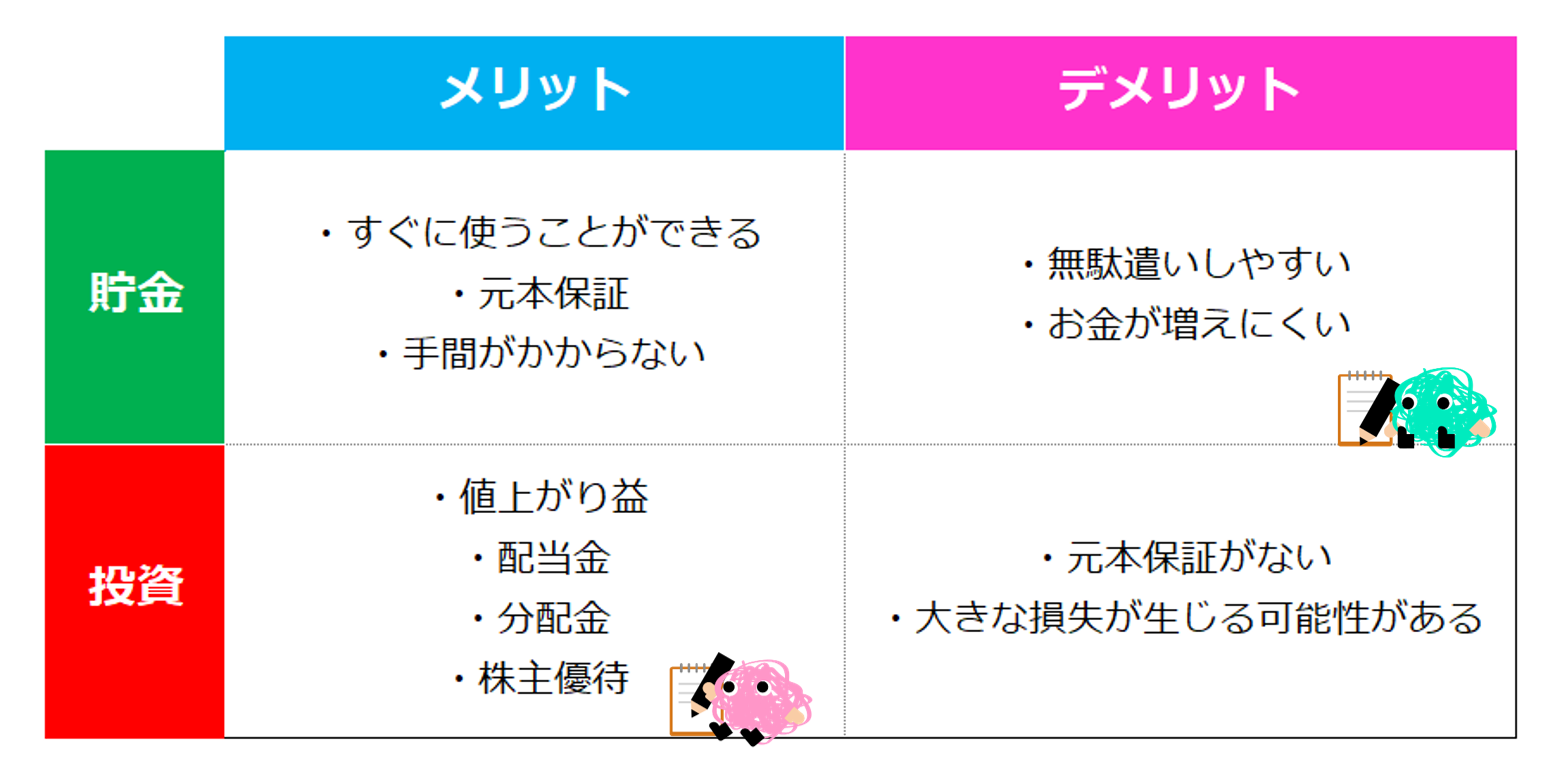

貯金と投資のメリット・デメリット

まず初めに、貯金と投資のメリットについて紹介します。

貯金のメリットは、欲しいものを買う時にすぐに使うことができ、元本保証(銀行に預けたお金が減らないことを保証する)がついていることです。また、手間がかからないというメリットもあります。

一方、投資のメリットは、株などの価格が上昇すれば利益が得られることや(値上がり益)、配当金(株式)や分配金(投資信託)が出たり、株主優待(割引券など)がもらえたりすることが挙げられます(会社の業績によっては、配当金が出なくなったり、株主優待がない会社もあります)。

次にデメリットについて紹介します。

貯金のデメリットは、貯金をすぐに現金化できるので無駄遣いしやすいことや、お金が増えにくいことが挙げられます。

一方、投資のデメリットは、元本保証がないこと、投資のメリットと反対に価格が下落すれば大きな損失が生じる可能性があることが挙げられます。

リットとデメリットを見てどのように感じたでしょうか。皆さんにとってはお金が増える方がお得ですよね?

生涯賃金と支出額の差と「老後2,000万円問題」

独立行政法人労働政策研究・研修機構「ユースフル労働統計2020」によると、大学・大学院を卒業し、フルタイムで正社員を続けた場合の60歳までの生涯賃金(退職金を含まない)は、男性で約2.7億円となっています。

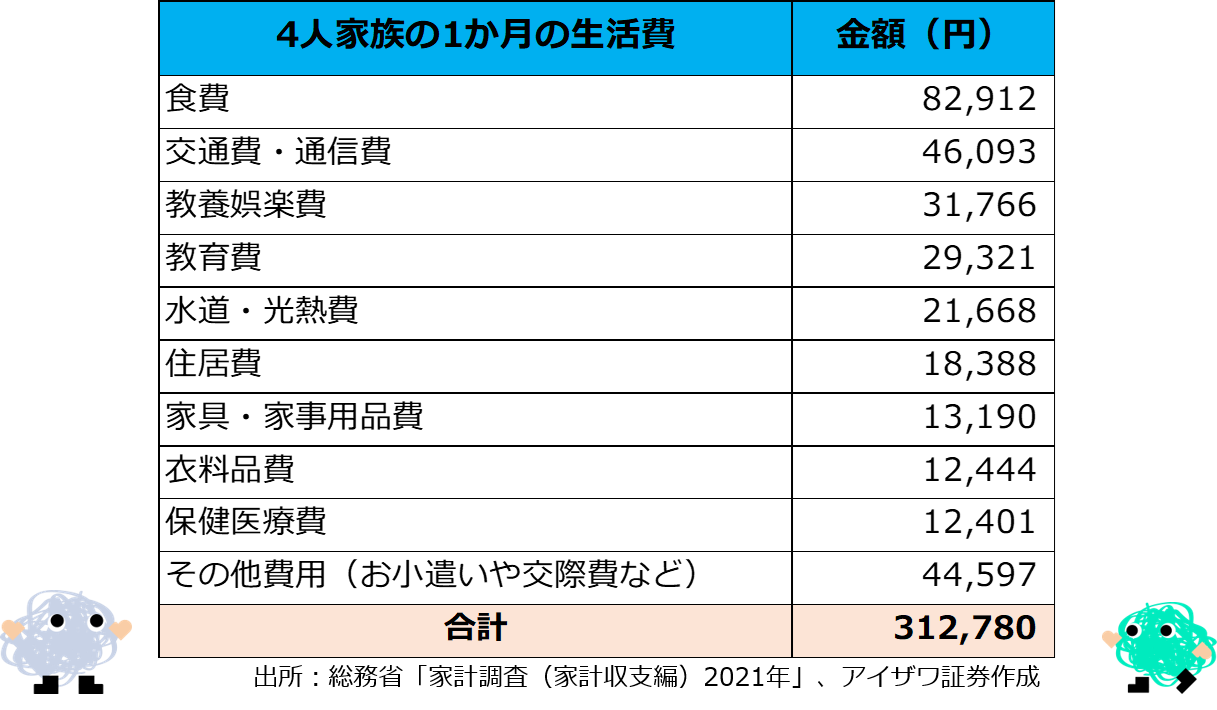

例えば、4人家族の場合(有業者1人)、1か月の生活費として、食費に8.3万円、交通費・通信費に4.6万円、教養娯楽費に3.2万円、教育費に2.9万円、水道・光熱費に2.2万円、住居費に1.8万円、家具・家事用品費に1.3万円、衣料品費に1.2万円、保険医療費に1.2万円などがかかります。さらに、お小遣いや交際費などのその他費用を加えると、31.3万円が必要です(総務省「家計調査(家計収支編)2021年」による)。

これを基に、子どもが成人して独立するまでの20年間にかかる生活費を計算すると約7,500万円に上ります。50歳で子どもが独立した場合、60歳までの10年間でさらに約3,300万円の生活費が必要です(同、2人以上の世帯の消費支出から算出)。

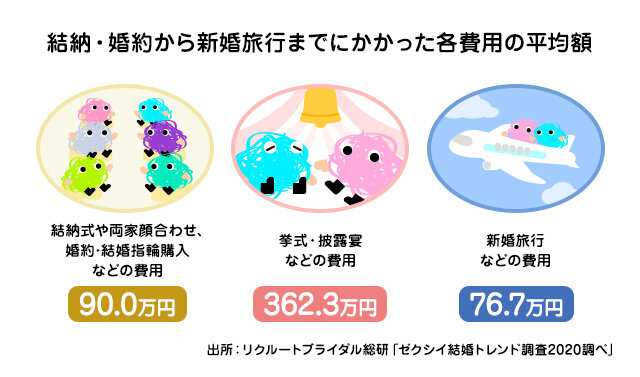

そのほか、結婚やマイホーム・車の購入などのライフイベントにおいて、大きな支出が必要になることもあります。リクルートブライダル総研「ゼクシイ結婚トレンド調査2020調べ」によると、結婚では結納・婚約から新婚旅行までに約500万円の費用が必要です。

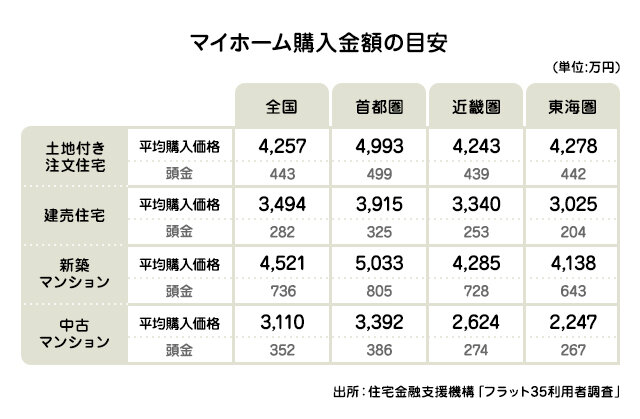

また、住宅金融支援機構「フラット35利用者調査」によると、新築マンションを購入する際、全国平均で約4,500万円かかります。

そのほか、22歳から60歳までの38年間で車(普通車)を5回買い替え、乗り続けた場合、購入費に約1,800万円、維持費に約2,100万円が必要となります(各種情報による)。

これら22歳から60歳までにかかる生活費やライフイベントに必要な費用を合計すると、約2億円に上ります。収入である生涯賃金の約2.7億円から支出額の約2億円を差し引くと、残金は約7,000万円になります。

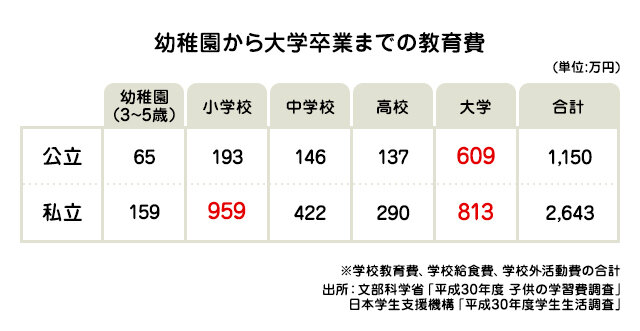

しかし、この支出額には大学を卒業してから結婚するまでの期間の生活費が含まれていません。また、前述の教育費を20年間分合算すると約700万円になりますが、1人あたりの学校教育費、学校給食費、学校外活動費などの学習費は、幼稚園から大学まですべて公立校に通った場合の約1,200万円から、すべて私立校に通った場合の約2,600万円まで、約1,400万円もの差があります(文部科学省「平成30年度子供の学習費調査」、日本学生支援機構「平成30年度学生生活調査」による)。子どもが2人いると2倍の費用がかかるため、前述の金額では少ないように思います。

そのほか、大病などによって予想外の支出に見舞われる可能性もあるかもしれません。

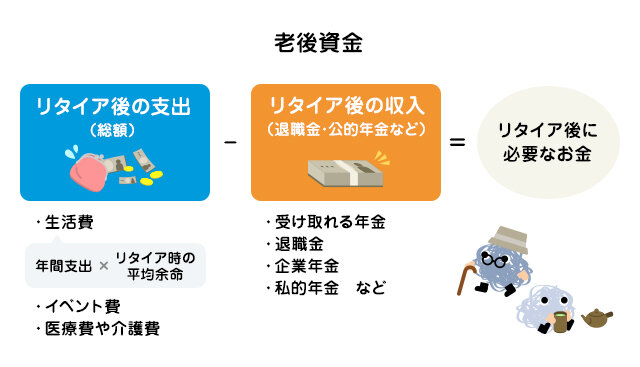

近年、メディアなどで「老後2,000万円問題」がよく取り上げられています。これは、金融庁が公表した報告書において、「老後20~30年間で、1,300~2,000万円が不足する」と指摘されたことがきっかけとなっています。

60歳以降を不自由なく過ごすためにも、早いうちから資金を準備していく必要があるでしょう。若い世代からでも始めやすい積立投資と呼ばれる投資方法があります。

「つみたてNISA」とは

積立投資とは、決まったタイミングで一定の金額を投資していく方法です。少額から始められるほか、自分でタイミングを図る必要がないため手間がかからず、若い世代でも実践しやすい投資手法です。

ところで、なぜ若い世代から投資が必要なのでしょうか?

それは、長期投資による複利効果が活かせるためです。複利とは、一定の期間ごとに利子を元金(もとのお金)に組み入れていくことで、利子がさらなる利子を呼ぶ仕組みです。運用で得た利益を元金に上乗せして投資することで利益が利益を生み、時間をかければかけるほど、雪だるま式に利益がふくらんでいくことが期待できます。

また、積立投資は「つみたてNISA」を活用することで、より効率よくお金を増やすことができます。「つみたてNISA」とは、特に少額からの長期的かつ継続的な資産運用を後押しするために作られた非課税制度です。通常、株式投資によって得た利益には20.315%の税金がかかります。しかし、「つみたてNISA」を利用すると、最長20年間は非課税で利益を受け取ることができます(ただし投資額は年間最大40万円まで)。そのほか、投資対象は、金融庁が定めた投資信託などに限られるという特徴もあります。

これらを踏まえて、改めて「つみたてNISA」のメリットをまとめると次のとおりとなります。

- 少額から始められる

- 最長20年間は利益が非課税になる

- 投資信託を活用するため分散投資できる

- 自分で投資タイミングを図る必要がないため手間がかからない

- 積立投資することでリスクを抑えることができる

このように「つみたてNISA」を活用することによって、手軽に老後の資金不足を解決できます。将来の資金不足を解決するためには、長期投資によって複利効果を活かすことが必要であり、若いうちから投資をすることが重要であると思います。

(執筆:山口県立新南陽高等学校 チームふじわら)

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。