投資のコンシェルジュ 第6回 2022新年度、投資の厄介者「インフレ」を味方に付ければ恐くない? (前編)

2022.04.11 (月)

日本は2022年度を迎えました。金融市場の見方や投資の切り口など、分かりやすくを心がけた情報提供コーナー「投資のコンシェルジュ」をご愛顧頂きますよう、あらためまして、お願い申し上げます。

第1回から、これまで、昨年から世界中の投資の潮流であり日本でも惹起する「インフレ」が金融市場へ及ぼす影響をご紹介し、第5回では、インフレと地政学、両方のリスク低減を担う「カーボン・ニュートラル(脱炭素)」関連への投資、を取り上げました。

NY原油価格が、一時、1バレル(162ℓ)130ドル(2022/3/7)、米2月消費者物価上昇率(CPI)7.9%と40年ぶり水準など、依然、猛威を振るうインフレを味方に付ける資産として、日本の「不動産投資信託(REIT)」、「J-REIT」への投資をご紹介させて頂きます。

インフレは必要なの?

インフレとは、モノやサービスの価格上昇を言います。

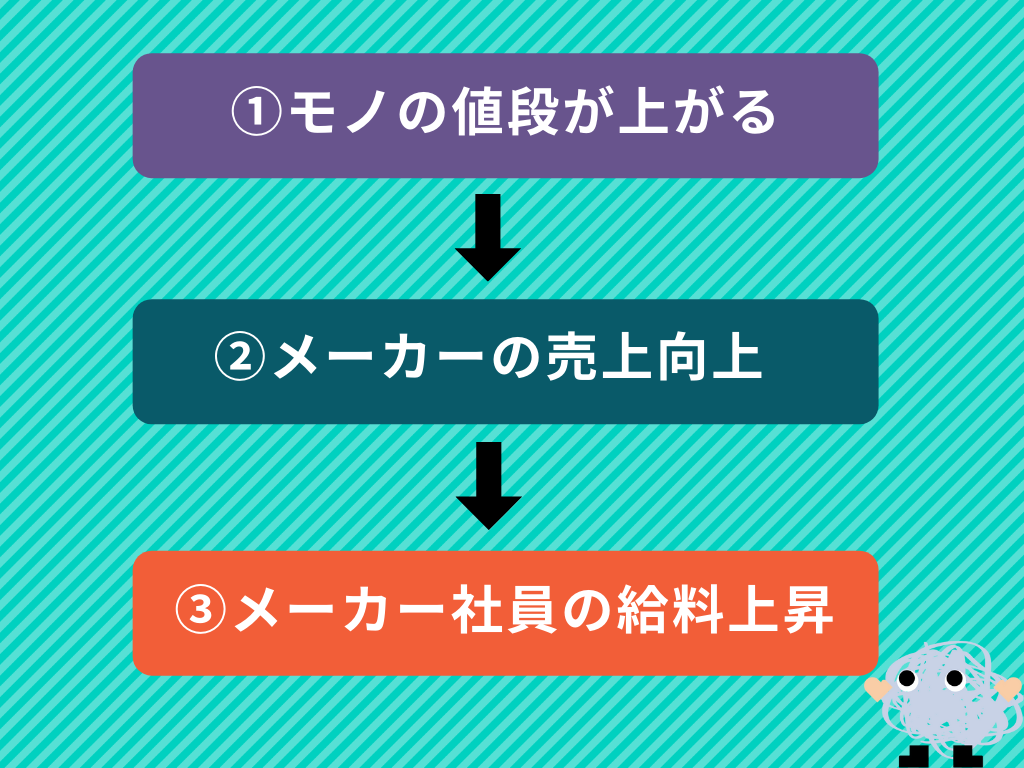

〔①モノの値段が上がる〕⇒〔②メーカーの売上向上〕⇒〔③メーカー社員の給料上昇〕という循環により各国の経済は拡大、他国に比べ豊になる、という考え方から、各国の中央銀行が目標とする2.0%程度の物価上昇は必要な現象です。

日本は平成バブル崩壊以降、「デフレ」という「モノなどの価格下落」という現象に取りつかれていました。

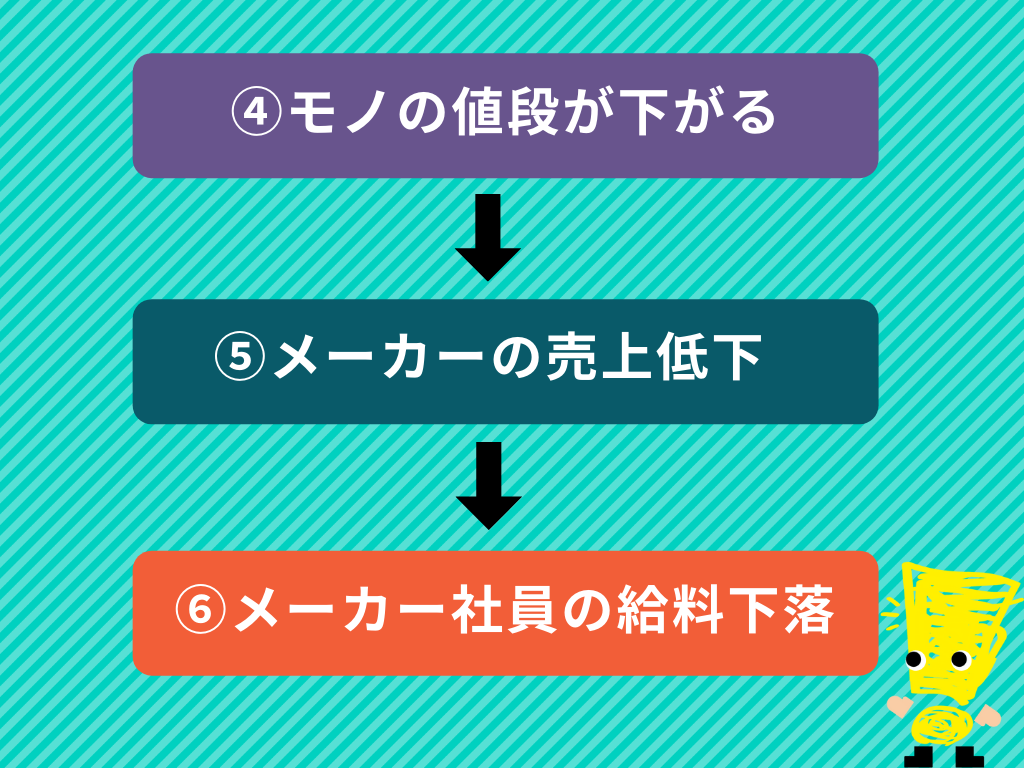

〔④モノの値段が下がる〕⇒〔⑤メーカーの売上低下〕⇒〔⑥メーカー社員の給料下落〕という循環。メーカーなど企業は「作っても値が下がり思うような利益がでない」ので、社員給料の引き下げる、社員は消費を抑える、そして、さらなるデフレへの悪循環。ゆえに、①~③が成立して経済が成長しやすい、適正水準のインフレは必要です。適正水準は、現在、年率2.0%と言われ、各国の金融政策当局の目標です。

インフレはいいことばかり?

適正水準2.0%から大きく上振れるインフレは問題。緩やかな物価上昇は、「値段が上がる前に買おう」と積極的な消費が発生し②へスムーズにつながります。急激ですと、「買うのをあきらめる」という消極的な消費に陥り、メーカーの売上個数・売上金額が減少、結果、社員給料は減少し経済成長を阻害することが想定されます。

また、第1回でご紹介の通り、「急激な物価上昇=急激な通貨価値の下落」。100円のチョコが1年後に200円になったら、チョコは「値段が2倍」ですが、お金(通貨)をみると「価値は2分の1」。為替市場では自国通貨が下落、輸入物価が上昇し循環的な物価高につながり、同じく通貨安へ。そうなると、通貨価値を支えてインフレを抑えるのは至難の業です。各国の政府・中央銀行が物価上昇に非常に強い注意を払い、最大の政策目標をインフレ率に置いているのはそのためです。

世界的に40年ぶり水準のインフレが発生している

現在、世界中で恐れるべき「急激なインフレ」が発生。米国では、2022年2月現在で年率7.9%上昇!これは、40年前、1980年代「オイルショック」当時と同等。同じく、英国では6.2%、ドイツ5.3%など、2.0%の目標を大きく上回る水準。日本でもスマホなど通信費の下げ分を除けば2%超と、デフレから一気にインフレが惹起してきました。

「高インフレ」の原因は、地政学的なリスクによる資源高、だけでなく、コロナ感染拡大により工場など働き手が減少し、原材料・部品⇒物流⇒完成品⇒販売、という「サプライチェーン」のどこかが麻痺し、需要はあるのにモノが供給できない状態があり、世界的な波及をみせています。

例えば、4月に入り、三菱自動車は中国・上海の部品工場がロックダウンでストップし、日本での生産を一時休止。現在でも、完全に払拭はできていません。

世界はインフレ鎮静化へ、積極的な政策に乗り出した

インフレ鎮静化にはモノ・サービスの需要を抑える必要があり、一般的に、取るべきは政策金利の引き上げ、「利上げ」です。利上げにより、例えば、住宅、自動車などローン金利が上昇、消費抑制効果が期待できます。企業は、銀行からの借り入れ金利上昇を受け、設備投資を中止すれば、これも需要の抑制効果です。

既に、各国は「政策金利の引き上げ」を開始。英国は2021年12月、最大の経済大国・米国は2022年3月に開始、EUは2022年内の開始が予想されています。それにより、例えば米国では、住宅ローン金利が上昇し2月住宅販売件数が2カ月連続減少、近い将来に販売価格の鎮静化も期待できる状況です。

資源価格上昇には、世界的なエネルギーの安定供給を目指す「国際エネルギー機構(IEA)」がその抑制を目指し、同加盟国の石油備蓄を2022年3月から200万バレル/日の放出を開始。予想されるロシア産原油の減少分150万バレル/日を十分に補う体制。3月、一時、1バレル=130ドルへ上昇した米国の原油取引価格は、足元は100ドル前後へ下落してきました。

急激なインフレ上昇は2022年後半に鎮静化する見通しですが、2.0%超のインフレは、当面、残るとみられ、投資戦略では、インフレで恩恵を受ける資産を選択し、大きなリターンを獲得する投資好機とも言えます。

インフレを追い風に高いリターンが期待できる金融資産、それは「不動産投資信託(REIT)」です。後編では、日本の「J-REIT」への投資をご紹介します。

後編はこちらから

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。