China Market Eye 躍進する自動車業界の動き

2023.08.29 (火)

自動車関連の輸出は急拡大、貿易黒字がコロナ前のゼロから年2,000億ドルに激増

コロナ禍以降、中国の自動車関連の輸出が急拡大し、輸出全体をけん引する主役に躍り出ています。コロナ禍前の2019年に比べて、2023年の完成車の輸出金額は輸入の3分の1程度から2倍強、自動車部品の輸出金額は輸入の2倍弱から約4倍となりました。車載電池を含めた中国の自動車関連の輸出金額は1~7月に前年同期比65%増の約1,700億ドルとコロナ前の3.4倍に達しました。

一方、自動車の輸入額を見ると完成車はコロナ前の約半分、自動車部品は6割程度に落ち込みました。その結果、中国の自動車関連の貿易収支は3年前のほぼトントン状態から一気におよそ年2,000億ドル黒字にまで膨らんでいる のです。

コロナ禍を経て中国自動車(新エネルギー車)産業が急速に台頭した背景

①海外企業の出遅れ

ここ3年間のパンデミックによる中国への渡航制限で、海外自動車メーカーのマネジメントが現地入りできなかったため、市場潮目の変化 (新エネルギー車販売比率の急拡大)を感じ取れず、エンジン車を中心とした中国戦略を見直すタイミングを逃してしまいました。

②輸入代替・産業集積

コロナ禍による供給網の寸断を契機に、ローカル自動車・部品メーカーの間では協業深化やレスポンスの速さなどでその優位性を発揮し、素早く幅広い輸入品の代替を実現しました。これにより電池などを含めた世界最大の新エネルギー車エコシステムを構築しました。

③テスラの貢献

テスラの上海ギガファクトリーの稼働開始により、現地調達比率が95%以上に引き上げられるなど、EVサプライチェーンのローカル化・品質向上が大きく促進しました。

④消費者意識の変化

BYD(香港:1211)の新車販売平均価格が、2022年から初めて、業界トップのVW(フォルクスワーゲン)を上回りました。中国企業の先進性が消費者に認められた転換点と受け止められます。上海モーターショーで展示された150以上の新車モデルは、3分の2以上を新エネルギー車(殆どがローカルブランド)が占めており、イテレーション(開発サイクル)において海外勢がもはやローカル企業に追いつけなくなったと認識されました。

⑤EV化後押しの中国特殊要因

中国は電気料金(豊富な石炭資源があるため)が安いため、ランニングコストではガソリン車に対してEVの優位性は明らかです。また、中国の消費市場は巨大さと多様性を持ちながら、チャレンジ的な新しい技術に対する受容度が高いとされ、市場創出を早めた原動力となりました。

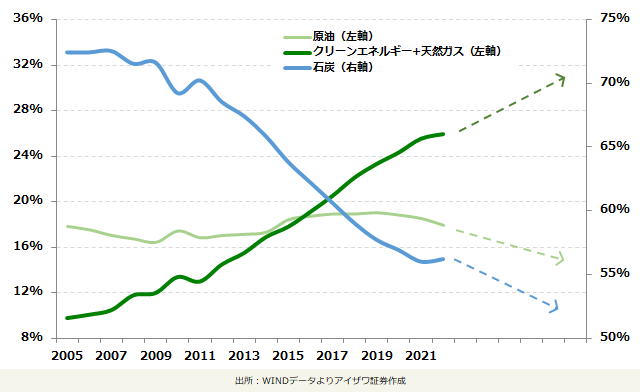

中国の一次エネルギーの消費比重

⑥不可逆的国策

交通機関は中国における石油消費の60%、CO2排出量の15%を占めており、米中対立が激しさを増す中で中国にとって原油の対外依存度を引き下げることが喫緊な課題となっています。大規模なEV化によって中国の原油消費量は2025年をピークに減少に転じ、安全保障上の最大のアキレス腱は解消されていく公算です(前図参照)。

従ってEV推進は中国が一次エネルギーの消費構造を戦略的に置き換えることにより、脱石油・脱炭素・技術自立・輸出拡大といった一石四鳥を同時に実現できる不可逆的な国策なのです。

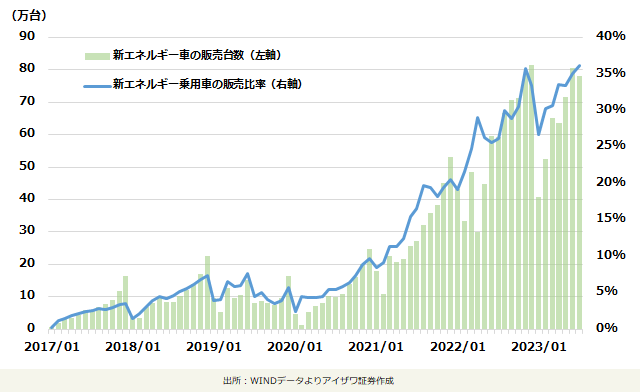

今年の新エネルギー車の販売台数は900万台に、中国有利な技術環境になりつつある

中国の自動車市場は2009年に米国を抜いてから生産・販売ともに世界の3割強を占めたものの、マイカー普及率では40%台に乗せたばかりです。中国の新エネルギー車市場は、2023年下期から乗用車に占める販売比率が40%に突入し、通年で900万台に達すると見込まれます。ローカル勢は最大の勝ち組として見られています。

中国の新エネルギー車販売台数とその販売比率(月次)

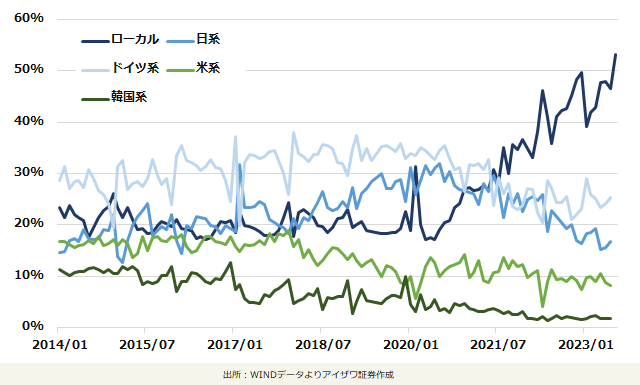

中国乗用車市場のブランド別シェア

中国は世界最大かつ最も競争の激しい自動車市場のひとつであるだけに、ローカルブランドのシェア拡大は中国国際競争力の高まりをそのまま映しています。現在の自動車関連輸出の急増は順当な結果に過ぎないといえるでしょう。

7月末、VWは7億ドルで新興EVメーカー、Xpeng(米国上場:XPEV)の4.99%の株式を取得しました。次世代EVに向けた共同開発ですが、Xpengが製造プラットフォームとソフトウェアのみを提供することで中国自動車メーカーは初めて技術を供与する立場に回りました。地殻変動の背景には、産業集積やスケールメリット、政策環境、消費者体験、走行ビックデータ蓄積のほか、電池技術・デザイン性の革新やスマート化技術の応用など、新エネルギー車の開発サイクルにおいて中国企業がすでに先を走っている可能性があります。

また、部品数がエンジン車より大幅に減っているため、EV製造において産業集積が進むと共に新設計思想に基づく技術革新も活発化しています。スマホのように部品の主機能を独立したモジュールとして設計・製造することが容易になり、スケールやコスト、スピード・レスポンス、ICT化、実装力・柔軟性など中国が得意とする技術環境となりつつあります。

中国ブランドの世界シェアは15%に拡大する可能性

EV化の流れが加速する中、2025年には中国の新エネルギー車の販売比率は60%、ローカルブランドの国内シェアは70%をそれぞれ超えるとの予想も出ています。それを追い風に、中国輸出に占める車関連輸出の比率は2019年の3.4%から今年は約8%に拡大しました。2030年までには15%を超えると推定されています。そのうち完成車の輸出台数は2019年の122万台から、今年は450万台を突破する見通しで、ローカルブランドが85%超を占める予想がされています。

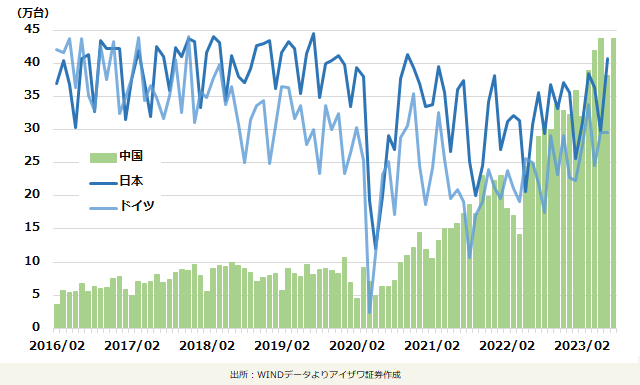

中国・ドイツ・日本の自動車輸出台数(月次)

日独韓の自動車産業の発展に照らせば中期的には、中国企業はグローバル展開を加速し、現地生産を含めた世界シェア(中国を除く)を昨年の4%弱から約15%(900万台超)まで拡大することが予想されます。ただ言うまでもありませんが、中国企業はブランド力やハイエンド商品の不足、スマート化技術の未熟さ、信頼感欠如、貿易摩擦、価格競争などに直面し、これらの課題を克服できなければ先行メリットをいつまで保てるか見通せないのも実情です。

セクター別では、BYDと宇通バス(上海A:600066)を中心とした中国製EVバスは既に世界を席巻し、圧倒的な市場シェアを握っています。商用車でもウェイチャイパワー(香港:2338)やシノトラック(香港:3808)など有力メーカーは着実に実力を付け「一帯一路」を軸に輸出攻勢に出ています。

大型トラックにおける中国企業の世界シェア(先進国を除く)は2019年の12%から30%超に拡大しています。主力の乗用車については、BYDやジーリー(香港:175)などの民間メーカーが厳しい国内競争で身に着けた商品力を武器に輸出を伸ばすと同時に、貿易摩擦に備えて世界生産体制の構築を急いでいます。また、世界自動車部品トップ100入りを果たした中国企業が年々増えるなど、テスラ(米国:TSLA)やBYDなどの世界供給体制に組み入れられた新興部品メーカーも急成長を遂げています。

世界自動車産業の激動や堅調な業績を反映して、中国本土株が低迷するなかで自動車関連指数は高値圏での推移を続けており、EV・電池大手のBYDやトラック大手のシノトラック、部品大手の 浙江双環伝動機械(深センA:002472)や福耀ガラス、拓普集団など有力上場企業に注目しています。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。