投資先の判断材料!投資指標を知ろう【後編】

2021.10.04 (月)

投資指標って何がわかるの?(後編:配当利回りとROE)

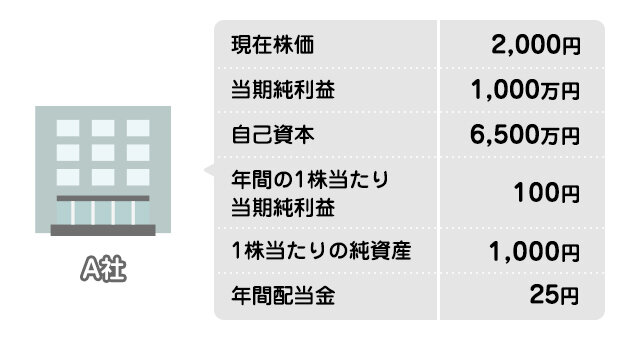

さて、前回は投資指標の「PER」と「PBR」について解説しました。今回はその後編!「配当利回り」と「ROE」について解説していきます。この2つは前編と異なり、まったく異なるものを示しています。まずは個々にどんなものか理解していきましょう!前編同様、A社を例として解説していきます。

配当利回り ~還元率は何%?~

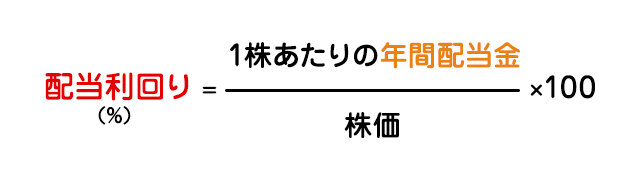

配当利回りとは、決算期の1株当たりの年間配当金が株価の何%相当かを示す指標です。つまり、配当利回りは現在の株価で株式を購入した場合、投資金額の何%分が配当金として自身に還元されるかを示しています。そのため配当利回りが高ければ高いほど、投資金額に対して高い配当金をもらうことができ、逆に低ければ低いほど、投資金額に対しもらえる配当金の金額は低くなるというわけです。(※配当金についてはこちらの講義を参照)

配当利回りは以下の式で求めることができます。

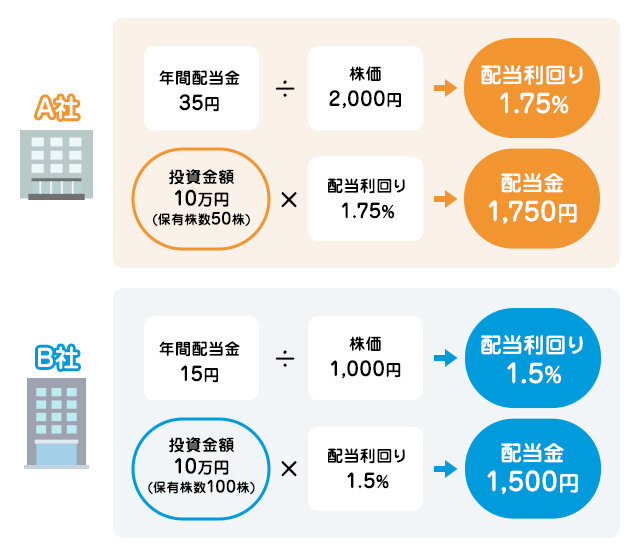

先ほど解説した通り、配当利回りが高い企業は投資資金に対してより多くの配当金がもらえる(還元される)ことになります。具体的に比較してみましょう。あなたは10万円を、次の図のA社またはB社に投資をしようと思っています。どちらに投資をしますか?

上図の通り、同じ投資額でも配当利回りが高いA社に投資した人の方が多く配当金をもらえます。当然、投資額が増えれば増えるだけその差も大きくなります。

配当金は株主であれば受け取る権利があるので、株価の上昇より得やすい利益となります。そのため、売買するのが難しいという方にもおススメできる魅力です。ただ配当金の金額を見るのではなく、現在の株価に対して株主にどのくらい還元ができているのかという、配当利回りにも注目してみてください。ただし配当金は企業の業績によって変動するため、必ずその数値相当の配当金が受け取れるとは限りませんので、予め注意しておく必要があります。

自己資本利益率(ROE) ~稼ぐ力はどのくらい?~

自己資本利益率(Return On Equity)とは、企業が株主から調達した資金等といった自己資本の活用でどのくらい利益を出しているのかを示す指標です。

ROEは以下の式で求めることができます。

※自己資本についてはこちらの講義を参照

A社の純利益は1,000万円、自己資本は6,500万円なので、ROEは1000÷6500×100=15.38%、約15.4%となります。これは何を示しているのでしょうか。

A社は6,500万円という資金をもって事業活動を行うと1,000万円の利益、およそ資金の15%分の利益を上げている企業ということがわかります。ROEが高水準で推移している企業は、企業の活動資金に対して高い割合の利益を上げていることになるため、将来の成長性が期待できます。また、企業はこの利益を「配当」という形で株主に還元する可能性があるため、重要視される指標でもあります。

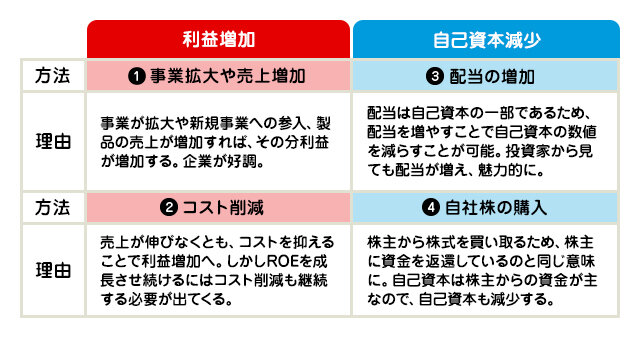

ROEは、一般的に10~15%あれば優良企業と位置づけられています。ただ、業種や経済状況にも左右されるので、ROEが高いから必ず良い企業だ!と判断してはいけません。それではROEを高くするにはどうすればよいのでしょうか。答えは簡単です。先程の式から考えてもわかるように、「利益を増やす」または「自己資本を減らす」とROEは上昇します。

上図はROEを上昇させる方法と理由です。ここで注意すべき点が2つあります。1つ目は「②コスト削減」です。図に記載したとおり、売上に関わらず利益を増加できますが、継続する必要があります。ROEが特定の年だけ良いというのでは優良企業とは言い難いです。何年もコスト削減をし続ける必要があります。そうなると限度があると言わざるを得ません。この方法でROEを上げている企業は、どこかで限度がきてしまうと考えられます。

2つ目は「④自社株の購入」です。これについては、余剰資金(余裕がある資金)で自社株買い行うのならば特段問題ないでしょう。しかし、借り入れを行い、自社株買いを行うというケースも考えられます。図の通り、自社株いを行えば自己資本は減少するのでROEは上昇します。そのため、少ない資本かつ業績が振るわない企業であっても、ROEが高いということも考えられるのです。簡潔にいえば、負債を増やし自己資本を減らしてもROEは向上するのです。このような数字操作には注意が必要です。

このようにROEの数字だけでは優良と判断できないこともあります。その時々に応じて、企業の事業活動や業績を確認する必要があります。

前編、後編と2回に分けて投資指標について解説してきました。しかし、投資指標はあくまでも参考となる情報にすぎないため、必ずこのとおりというわけではありません。割高だからよくない銘柄、割安だから買い時の銘柄というわけでもないのです。1つの指標にこだわった見方をせず、複数の指標を材料として様々な角度から企業を見ていきましょう。今回解説した情報をご自身で上手に活用していくことが大切です。

次回の講義では、「企業の決算書の見方」について解説していきます。決算書は企業の経営や財務状態が一目でわかる最強の投資情報です。また、今回学習した投資指標も決算書から知ることができます。これまで学んだことや出てきた用語などが詰まっているのが決算書です。復習の意味も込めて記事を読むと、より理解が深まると思います。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。