株だけじゃない!いろいろな投資商品

2022.05.31 (火)

投資商品といっても、株式・債券・投資信託以外にも多く存在します。「ETF」「REIT」「ラップ」「ファンドラップ」「保険」など…、皆さんが普段から聞いたことがあるものから初めて聞くものもあるかもしれません。今回の講義では様々な投資商品について解説していきます。

ETFとは

ETFとはExchange Traded Fundの略称で、日本語で「上場投資信託」と言います。一般的に投資信託は、証券会社を通して、ファンドを保管・管理している信託銀行から購入する仕組みとなっています(投資信託の仕組みについてはこちら)。そのため、基本的に投資家が投資信託を購入する際、市場は関与していません。しかし、ETFは信託銀行ではなく市場(取引所)が相手方となって売買される投資信託です。市場で売買できる商品は上場商品と呼ばれるのでETFは上場投資信託というのです。上場している商品のため、株式のように市場が開いている時間はリアルタイムに取引することができます。

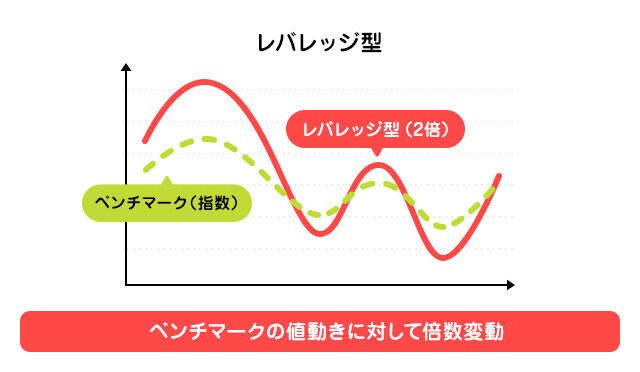

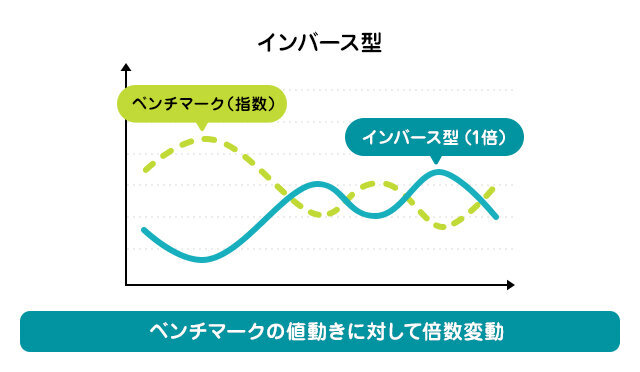

前回の講義でインデックス運用について解説しましたが、ETFのほとんどはインデックスファンド(インデックス運用の商品)です。しかし、単純なインデックスファンドだけでなく、ベンチマークの値動きに対して倍数変動する「レバレッジ型」や、ベンチマークの値動きに対して逆の倍数変動をする「インバース型」と呼ばれるものもあります。値動きに対して、何倍の変動をするかは商品によって異なります。

例えば、ベンチマークが+100円の値動きをすれば、2倍のレバレッジ型ETFは+200円、1倍のインバース型ETFは-100円の価格変動になります。

ほかにも、国内市場だけでなく海外市場で取引できる「海外ETF」というものもあります。

メリット

1.初心者にもわかりやすい

先述の通り、ETFのほとんどはインデックスファンドのため、個別銘柄の株式よりも値動きが分かりやすくなっています。

2.分散投資ができる

ETFは投資信託の一種なので、複数の商品に投資を行うパッケージ商品です。自身で複数の商品に投資しなくても、ETFがすでに多様な商品に分散した商品なので、一般的な投資信託と同様に分散投資が行えます。

3.株式取引のようにリアルタイムで売買できる

市場でリアルタイムに取引できるのがETFの魅力です。一般的な投資信託は1日1回の取引かつ売買する基準価額が決定するまでに時間がかかります。しかしリアルタイム取引ができるということは、市場が開いている時間であればいつでも値動きを確認しながら売買することができるということです。また、約定に時間がかからない分、相場の急変時にもすぐに対応ができます。

4.低コスト

一般的な投資信託は買付時に、申込価額の大体2~3%前後のコストがかかります。しかしETFの売買コストは株式扱いになるので、それよりも低いコストに抑えられる傾向にあります。また、保有中に発生する信託報酬等の運用コストも低コストに設定されています。

デメリット

1.売買価格・単位が自由に決められない

ETFは売買単位が決められており、常に価格も変動しています。そのため、一般的な投資信託のように、自身が買付または売却したい金額分や口数(単位)を思い通りに指定することができない場合があります。

2.日々値動きをチェックする必要がある

ETFは、市場が開いている時間は価格が変動するので、個別株式の投資と同様に価格の上昇・下落をリアルタイムでチェックし、売買の判断を行う必要があります。

3.分配金の再投資は手動で行う

投資信託の中には分配金を自動で再投資してくれるものもありますが、ETFにはそういった制度がないので、分配金を再投資する場合は手動で行わなければなりません。

ETFは投資信託にも関わらず、株式取引のようにリアルタイムで取引でき、すぐに換金できるのが大きな特徴ですが、リアルタイムで値動きする分、時間や手間に追われたり、損失が出る可能性があります。

メリット・デメリット以外にも一般的な投資信託とETFには違いがありますので、内容を整理しつつ自身でも調べてみましょう。

REITとは

REIT とは Real Estate Investment Trustの略称で、日本語で「不動産投資信託」と呼ばれます。不動産を投資対象とし、投資家から集めた資金でマンションやオフィスビル等を購入・運用します。不動産の賃貸料収入や売買益を投資家に分配(分配金)するので、投資家は間接的に投資先の不動産のオーナーとなり、運用成果を享受することができます。

メリット

1.手軽に不動産投資ができる

自分で不動産投資をする場合、マンションやビルの買付けに膨大な資金が必要です。しかし、REITであれば少額資金からでも投資ができるので、不動産投資を手軽に始めることができます。さらに、運用は不動産投資のプロが行うので、知識が少なくても大丈夫なのが特徴です。

2.市場でのリアルタイム取引が可能(高い換金性)

REITも市場でリアルタイムに取引することができます。市場で売買ができるので不動産の直接投資よりも売却、現金化しやすくなっています。

3.高利回り

REITは株式よりも比較的、配当利回りが高い傾向にあります。そのため、株式投資よりも多い分配金がもらえる可能性があります。

4.分散投資ができる

REITは複数の不動産に分散投資している商品です。分散投資することで特定の不動産が下落しても、他の不動産で価値の下落も減らすことができます。

デメリット

1.災害リスクの影響

投資先が不動産のため、地震や火事などの災害が生じ、建物が倒壊・焼失すればその価値はなくなります。

2.運営法人倒産の可能性(上場廃止)

REITを運営している投資法人が倒産した場合そのREITは上場廃止となり、投資先の不動産も売却されます。売却代金は投資家に返金されますが、全額返金の保証はありません。

3.分配金の減少

高利回りが魅力である反面、不動産市場の影響を受けて分配金が減少する可能性もあります。金利上昇時、金融機関から借入をしている場合、金融機関への返済額は増加するので、利益は減少します。また、賃貸物件について供給が需要を上回ると、賃料を下げざるを得なくなり、賃料収入が減少します。このような場合、分配金が減少する可能性があります。

REITもまた株式のように簡単に不動産投資ができ、換金性が高い反面、自然災害や環境問題、金利や不動産市場など外部からの影響を受けやすい側面もあります。近年は企業の働き方も変わり、在宅勤務やカフェ等で仕事をする人も増えたことで、オフィスビルの需要が減ったりもしています。

ラップ・ファンドラップとは

ラップとは金融機関の運用のプロが投資家に代わって投資家の資産を運用・管理する投資一任契約サービスです。その中でも投資対象を投資信託に絞ったサービスをファンドラップといいます。

運用のプロは投資家の運用方針(意向)に沿って、運用資産を複数の金融商品(投資信託)に分散投資します。その後市場の動きに合わせて、投資先を入れ替えたり、金融商品の分散比率の変更を適宜行います。開始前のヒアリングから投資方針の提案・運用、報告、見直しまで行うトータルサポートサービスです。

こちらの4年生講義でもラップサービスについて解説しています。

メリット

1.運用・管理・報告などの投資活動をプロに一任できる

投資初心者の方や自身で運用・管理する時間が確保できない方でも、投資活動を運用のプロに一任することで、ご自身の運用方針に沿った資産運用を目指せます。

2.投資商品の売買にコストはかからない

市場の動きに合わせて投資商品の入れ替え(売買)を行う際、個別投資と違って、投資家に売買コストは発生しません。

3.分散投資ができる

自身で商品を選択せずとも運用のプロが分散投資します。また、運用方針によっては投資対象が国内の株式・債券・不動産等だけでなく、海外の株式に投資する場合もあります。海外に投資している場合、日本株暴落時にリスクを抑えることができます。

デメリット

1.高いコスト設定

ラップ専用口座には、おおよそ運用資産の1~2%前後(年率)の運用管理コストがかかります。それとは別に、投資一任契約では固定報酬型または成功報酬型どちらかのコスト(報酬)を金融機関に支払います。

2.まとまった資金が必要

ラップサービスの最低投資額は金融機関によって異なりますが、100万円以上で設定されているところが多くあります。少額で提供しているところもありますが、選択肢を増やすのならば、ある程度まとまった資金がないと始めることができません。

3.元本割れリスクがある

プロが運用、分散投資されるからといって元本割れしないというわけではありません。株式や債券など値動きがある商品が含まれている以上、リスクを伴うことは理解しておかなければなりません。

ラップは自身の方針に沿った運用をプロに任せるという点が他の商品とは違う大きな特徴ですが、高いコストや最低金額の指定で誰でも手軽に始めることができないのがネックになっています。

資産運用のための保険

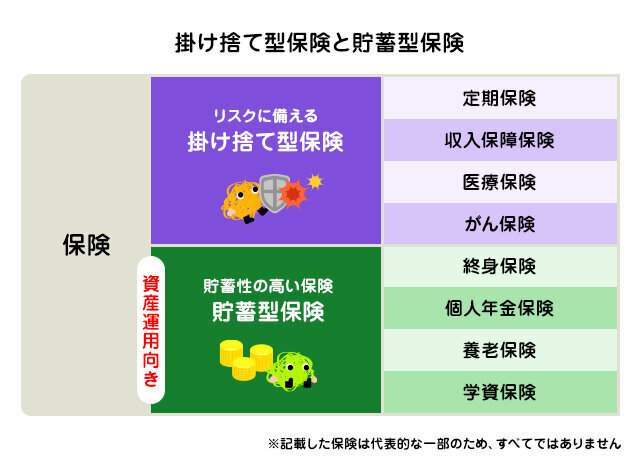

万が一に備えて、保険を活用している人も多いと思いますが、実は保険も資産運用ができる金融商品です。保険は大きく分けて、リスクに備える「掛け捨て型保険」と貯蓄性の高い「貯蓄型保険」の2種類あります。主に貯蓄型保険は、万が一の保障だけでなく、長期的な積立ができるという特徴から資産運用に向いているといわれており、代表的な商品には以下が挙げられます。

メリット

1.初心者でも始めやすい

保険での資産運用は基本的に毎月保険料を支払うことのみなので、他の投資商品と比べて知識や手間はかかりません。また、比較的馴染みのある商品なので、気軽に始めたい人におすすめです。

2.貯蓄をしつつ保障も得られる

毎月口座引き落としで保険料を支払うので、自動的に積立ができます。また、万が一のときに保障が適用されるのは他の投資商品との大きな違いです。

3.定期預金より期待できる

銀行に預金をしていても利息がほとんどつかないのが現実です。それに対し、保険は支払った保険料より高い保険料が得られる可能性があります。

4.節税

保険によって条件等は変化しますが、保険料の支払いは税金控除の対象になるので、節税できる可能性があります。

デメリット

1.長期的な運用

基本的に満期を迎えれば元本割れしない仕組みになっていますが、途中解約した場合は解約時期によって、元本割れする可能性があります。あくまでも長期の運用を前提とした商品であることを理解しておきましょう。

2.大きなリターンは見込めない

保険は資産を積極的に増やす金融商品ではないので、株式等のような大きなリターンは期待できません。また、利益も満期を迎えたタイミングしか得られません。

3.保険料が高い

リスクに備える保険に比べて、貯蓄型保険の保険料は高く設定されています。満期まで支払うことを前提に、自身や家族の負担にならないかを判断する必要があります。

保険は他の投資商品に比べて、身近で分かりやすく、安全性の高い商品ですが、”資産を増やす”という点においては期待があまりできません。

投資商品には、今回取り上げた商品の他にも「外貨預金」や「仮想通貨」、「金」などがありその種類は豊富です。自分がどのような商品に投資したいのか、商品ごとの特徴やメリット・デメリットを照らし合わせながら考えてみましょう。

投資商品について学んだら次の講義では「資産形成」について理解を深めましょう。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。