投資のコンシェルジュ 第1回 日本の現預金1,072兆円へ迫る!インフレへ転換する日本経済と運用の必要性 / ドル円相場の見通し

2021.11.22 (月)

この度、投資の考え方やグローバルなマクロ経済・金融市場の現状と見通し、等について、毎月1回、寄稿させて頂くことになりました。皆様のご運用にお役立て頂ければ幸いです。よろしくお願い申し上げます。

日本の現預金1,072兆円へ迫る!インフレへ転換する日本経済と運用の必要性

初回から差し迫った話題となります。世界最大の貯蓄国・日本の「ゼロ金利預金」が直面するインフレによる目減りのリスクを取り上げます。

米国の金利2%はお得なのか!?

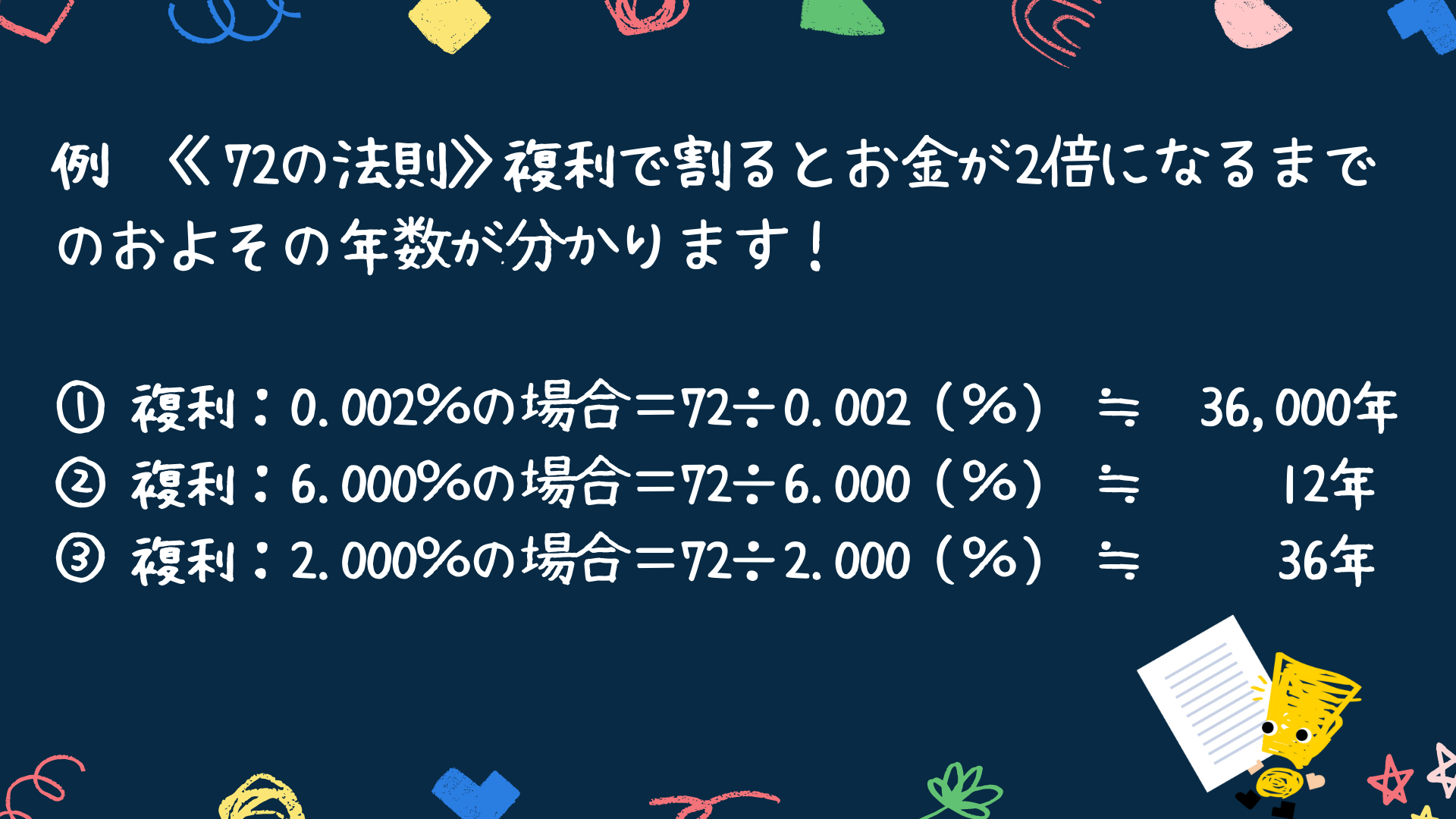

「72の法則」をご存じですか?「72」を複利x%で割ると、およそ何年でお金が2倍になるか計算できます。2012年に日本10年物国債の利回りが1%を割り込み、はや10年。既知の通り、預金金利(大口定期1000万円以上、6ヶ月)は①0.002%。1990年当時、郵便局の定額貯金(10年満期)は②約6.0%。

「人生100年時代」、老後資金の準備へ向け、②は12年で倍。現役中の積み立てで一般的に達成できそう。現実は①、複利効果は期待できず。そこで、③は、①×1,000倍の利回りで、現役世代の間に一定程度の資金を確保し、年金+退職金等からの利息が期待。

実は、③は米国「30年物国債」にある金利。米国の皆様は、羨ましい?お得なのか?

そうでもありません。米国では「モノ」の値段(物価)が年率で概ね2%上昇(20年までの5年間の単純平均)。年2%の金利が付いても、値段が2%上がれば、お金が増えていないのと一緒。これは、「実質金利」という考え方〈金利2%-物価上昇率2%=0%〉。以下の事例の通り、見かけの様にお金は増えていないのです。

上記について目線を変えて説明します、ステーキだけをみれば値段が「2ドル=2%」上昇していますが、お金からみると、ステーキ=モノに対し1年でお金の価値が2%下がり、その分、1ドル紙幣を多く(100枚→102枚)払うことになった、とも言えます。

日本のゼロ金利はお得なのか?

さて、「ステーキとお金」の、別のパターンを考えてみます。今後は日本を想定。

先程と同様に考えてみます。ステーキだけをみれば値段が「200円=2%下落(-2%)」していますが、お金からみると、ステーキ=モノに対し1年でお金の価値が2%上がり、その分、100玉を少なく(100枚→98枚)払うことになった、と言えます。

そこで「実質金利」を考えると、金利0%の「名目金利」ではお金は増えないようにみえますが、値段が-2%なので、「 0%-(-2%)=+2%」、お金の価値は増えているのです。実際、財布にお金が200円、残りましたね。

「ステーキとお金」の話、①は「米国」、②は、「日本」。実は、日本のお金(=円)は、名目金利ゼロでもモノに対して価値が上昇し「実質金利」は2%と、0%の米国(=ドル)に対し価値が上昇(理論的に円高ドル安)していたのです。

それでは、ゼロ金利が長引く日本は「良いところ」なのか?これも、そうでもありません。

《ステーキとお金①》で、毎年、値段が上がる(100→102→104…)とすれば、今、食べに行った方が安い(実質的には同じでも)という消費が起こりますが、「ステーキ②」では、1年後に値段が下がる(10,000→9,800→9,600…)とすれば、今、食べないで値下がりを待つ「消費の我慢」が起こり易い。

「消費の我慢」はステーキの売上減少を引き起こし、従業員の給料は減少。すると、従業員は、自動車や洋服などの購入を断念、それらの値が下がる。車屋さん、洋服屋さんの従業員の給料が減り…さらにステーキを値下げ、という“循環的値下がり”(デフレ・スパイラル)が起こります。平成バブル崩壊以降の日本の構造的な問題でした。

さらに、中央銀行は政策金利を下げ、企業がお金を借り易くし景気浮揚を狙います。それが預金者(個人)の受取利息を減らし、旅行、電化製品など消費へ影響。循環(スパイラル)的な不況の構図です。2019年に金融庁が指摘した老後資金に関する「2000万円問題」も主因は“デフレ”による金利の不足です。

第1回に「デフレとインフレ」を取り上げたのは、金融市場を見通すうえで非常に重要だからです。物価動向は各国の政策金利に大きく影響し、債券は勿論、株価や為替の相場もしかり。特に、今回、お伝えしたいのは、ドル/円を中心とする為替相場の見通しです。

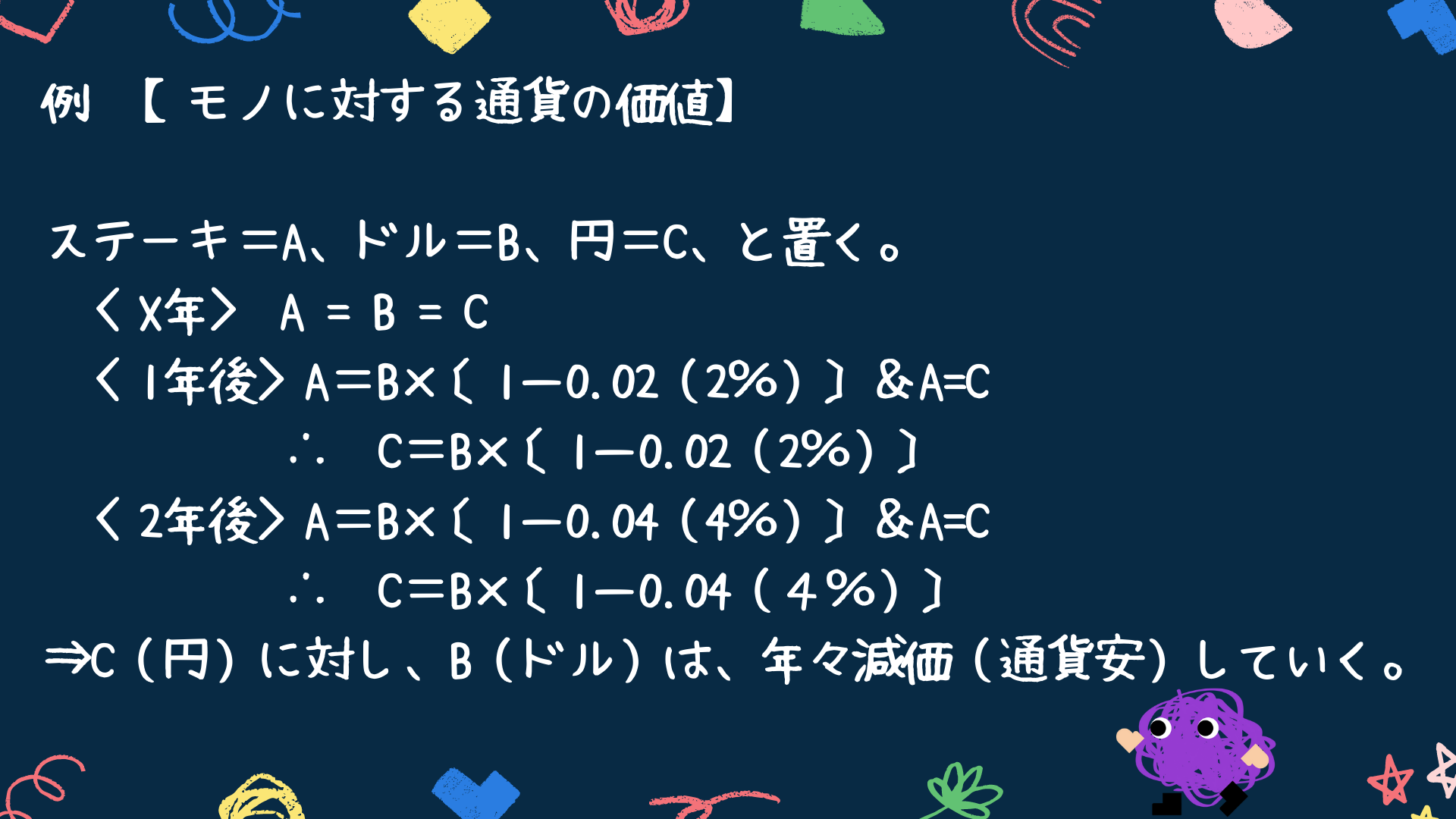

ここからは、米国はドル、日本は円、とし、ステーキへ戻ります。日米で全く同じ品質のステーキを中心に2通貨の価値をみると、ドルは年率2%で下落、円は年率0%で変化なし。ゆえに、理論上、対円のドルの価値は年率2%で低下(=ドル安)となります。

円は1973年の変動相場への移行後、85年プラザ合意など国際的政策に翻弄され、ドルに対して上昇しましたが、特に、平成バブルが崩壊した90年代以降の円高の根幹にはデフレがあったとみられます。

上記「構造的要因」により、ドル円相場は、2011年8月の米国債格下げ後の10月:75.52円の最高値まで、戦後の360円から約4倍へ増価して完全に天井を付けたと考えています。

その理由は、その頃から円高の構造的要因の大転換が顕在化してきたからです。「大転換」の複数の要因のうち、本稿で取り上げる「物価上昇率=インフレ率」格差の縮小は、最大の要因でしょう。

相対的なインフレ率の高さは通貨安の要因で、逆は通貨高要因。例えば、米国の1980年~1990年の平均インフレ率は5.5%、2010年~2020年の近年の平均は1.7%と大きく低下。一方で、日本は、それぞれ、2.6%、0.4%であり、日米の差は、2.9%から1.3%へ縮小し、対円のドルの減価圧力は低下。「行き過ぎた円高の修正」は自然でしょう。

勿論、足元で114円台へ乗せたドル円相場には、「金利が高い+成長力が高い」米国への資金流入が加勢。そして、もう一つ、大きな「構造的要因」として顕在化しつつあるのが、日本のデフレからインフレへの「大転換」です。

企業間の取引価格を基に算出する「日経商品指数42種(1970年=100)」は、10月末、4カ月連続で最高値を更新。コロナショックの余波でモノの流通が滞り、一方で、脱炭素へ向けた原油など化石燃料への投資ストップ等による資源価格高騰により、企業物価では既にインフレが惹起し消費者物価への転嫁は必至。国内大手の鉄鋼メーカーは自動車用鋼板の値上げに成功、同じく冷凍食品メーカーは10%前後の値上げを発表など、その足音は近づいきます。日本は、約30年に渡る「デフレ」からインフレへの転換はドル円相場にドル高方向へ大きなインパクトを与える可能性があります。

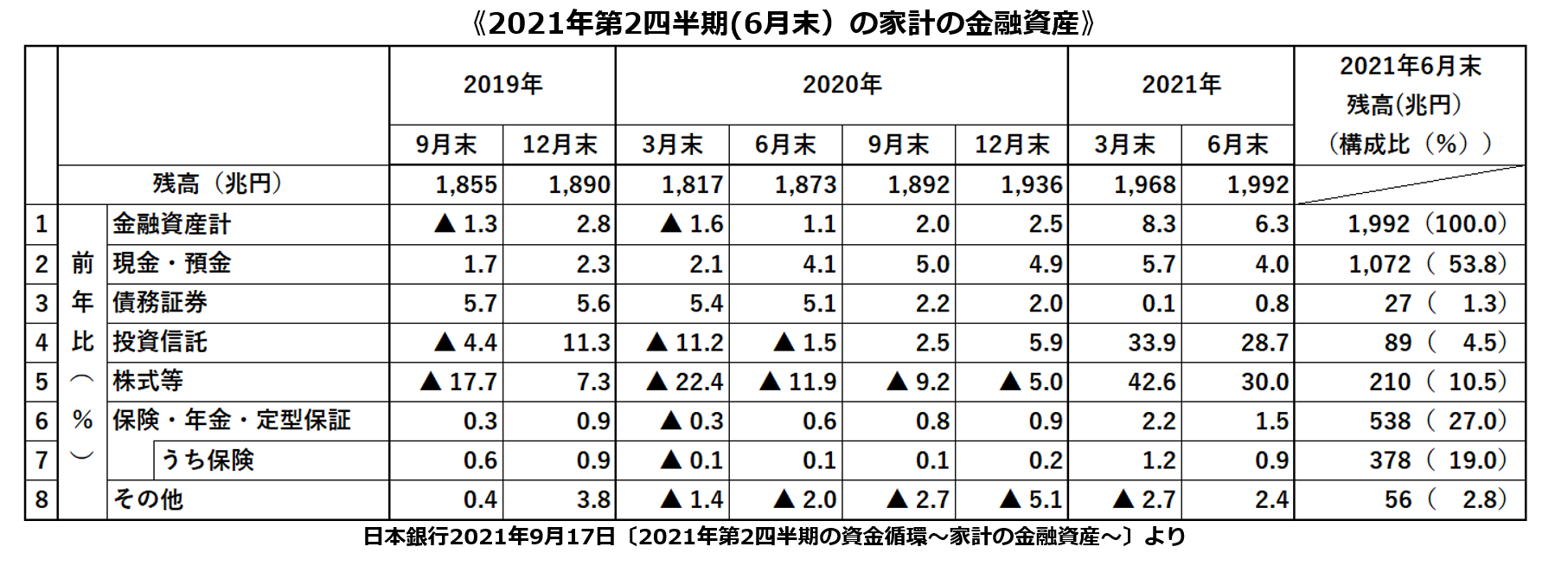

それは同時に、「円資産の減価」の始まりです。日本の家計の「ゼロ金利」の現金・預金は6月末で1,072兆円。一方で、インフレに対応可能な株式等及び投資信託は合計でも116兆円と相対的な規模は小さく、「インフレ・リスクの回避」には程遠い状況。今回、日本の貯蓄家の皆様へ、インフレから預貯金を守るべく、値段が動く「リスク」資産による運用の世界への船出をご提案させて頂きます。

そして、構造的な「ドル高・円安」の始まりです。「構造的要因」は、一時的な変動要因に左右されない長期トレンドを作り出しますので、「順張り=ドル買い」対処と考えます。

ドル円市場の見通し《2021年11月中旬~12月中旬》 2021年11月15日現在

米FRBは、コロナショック対応の①毎月の国債買い入れ減額(テーパリング)開始、と米財務省が示した②3か月先(21年11月~22年1月)までの国債発行計画の前期比減少額、という米債市場の需給の綱引きが5年、10年債利回りにどう影響するかが焦点。当面は114.30~113.30のボックス(赤破線)内での推移を予想するが、利回り安定が株式市場などへの資金流入を呼び込み、一方で、岸田政権の40兆円規模と言われる経済対策が決定し、国債増発が連想されると、年内に118円水準への到達もあり得る、とみる。

11月3日、米金融政策決定会合(FOMC)では、毎月800億ドルの国債買い入れ(現金を市場へ還流させる金融緩和策)額を、毎月100億ドルずつ減少させるテーパリングが決定された。これは、債券市場で需給悪化による価格下落(利回り上昇)を引き起こす要因。10月物価上昇率(CPI)が4.3%と30年ぶりの高水準となり、利回りの上昇圧力は強い。

しかし、同日、財務省が発表した債券発行計画では、3か月先発行額は前四半期(8月~10月)比で840億ドル(280億ドル/月)削減する内容で、FRB買い入れ減少額を上回り、計算上、需給は引き締まる模様。

ISMなど経済指標は景気の強さを示すものが多く、米10年債が再び1.6%水準へ上昇する可能性はあるが、欧州、日本など、依然、先進各国の国債はゼロ又はマイナス利回りがほとんどで、国内需給と海外からの米国債ニーズが利回り上昇を抑え込む。

債券利回りの上値目途がみえれば、各国の待機資金が一気に米国内へ流れ込み、株高、そして、ドル高を演出する展開を想定。また、昨年来の世界的な債務残高の増加はしばしば市場で話題となる中で、日本の岸田新政権が12月に策定するという40兆円規模の景気対策が、GDP比200%を超える国債増発を連想させれば、円売り材料となる。

10月20日高値114.68円は、17年11月6日高値114.73円と面合わせ。上抜くと16年12月15日高値118.66円までフシはなく、年末へ向け、米株高・ドル高のシナリオがメイン。足元で織り込み過ぎの米利上げ観測は、供給サイド停滞の解消等で徐々にトーンダウンを予想。「構造的要因」がドル高進行を後押しする。スケジュールでは、12月3日(予想)の米債務上限解除の期限(政策合意はドル高要因)、11月24日の10月個人支出(PCE)物価指数(FRBが一時的を堅持するか)、注目される。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。