そもそも投資って何だろう?

2021.10.04 (月)

そもそも投資って何?

前回は、ライフイベントからどのくらいお金が必要かということ、また「72の法則」から貯蓄でお金を増やすには、莫大な時間がかかるため「投資」の必要性を解説していきました。

今回は、そもそも投資がどんなものなのか、を学んでいきましょう。今さら聞けない、投資の超基本をわかりやすく解説します!

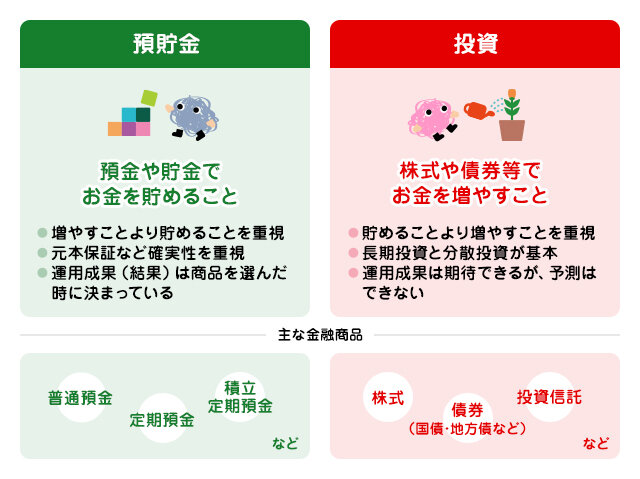

投資と預貯金の違い

資産形成をはじめると「投資」と「預貯金」の2つの方法で、お金を運用することになります。まずは、「投資」と「預貯金」の違いについて知ることで、「投資」について理解を深めていきましょう!

「投資」は、株式や債券といった金融商品でお金を増やすことです。ただ、「投資」の運用成果は、保証されているものではありません。そのため、お金を増やす期待はできますが、完全な予測はできません。また、投資は長期視点での値上がりを期待して金融商品を保有するので、中長期的な保持が必要になってきます。

一方「預貯金」は、預金や貯金でお金を蓄えることです。そのため、増やすという期待はできませんが、結果は予測できます。また、流動性が高い(すぐに口座から出金できる)ため、すぐに使うことができます。

では、増やすことを目的とした「投資」にはどのようなお金を使えばよいのでしょうか。ここで考えなくてはならないのは2点です。

・投資にはリスクとリターンがあり、投資した金額が増えることもあれば、減ることもあるということ

・中長期での値上がりを期待するので「投資」したお金はしばらく動かせないということ

そのため、数年内に使い道が決まっている住宅資金や結婚資金等、すぐに使う予定のある生活費で投資をすることは避けた方がよいでしょう。

使う予定のないお金で多少減ってしまっても許容できる「余裕資金」が投資には向いています。一般的に理想的な貯蓄額というと手取り月収の1/3と言われています。そのため、手取り15万円の場合、理想的な金額は5万円になります。例えば4万5,000円を貯蓄に回したとして、現在の低金利時代に利息はほとんどつかないため、資産運用はほとんど行えません。そのため、貯金額4万5,000円のうち1/3の1万5,000円を投資に回してみると、リターンを体験できる上、あまり負担がないでしょう。これはあくまで理想的な例なので、一人暮らしなのか実家暮らしなのか、趣味があるかないかによって、貯蓄額は1万円だったり30,000円だったりと変動し、それに伴い投資額は3,000円や1万円になっていきます。

資産形成は、長期間をかけて取組むことなので、重要なのは無理をしないことです。そのため、自分が無理なく毎月貯金できる額を割り出して、その一部を投資に回す、仮に減ってしまっても不安にならない額を投資に回すことで健全な運用ができるかと思います。

株式や債券といった金融商品を中長期で保持する場合、金融商品はリスクがあり価格は上下するものだと思い、一時的な損や利益に一喜一憂するべきではありません。投資をするときに自分にとってどの程度の値下がりならどのくらいの期間耐えられるかを考え、その範囲でリスク許容度に応じた投資をすべきでしょう。

リスクとリターン

この低金利時代、預金の利息はごくわずかなため、資産運用の対象と言い難い状況です。

そのため、投資を行い、利益を出す効率のよい資産運用を考える必要があります。では、利益とは何でしょうか?

例えば、株式の場合は以下の2種類があります。

・値上がり益・・・株を購入時よりも高い値段で売却することで得られる利益

・配当益・・・会社の利益の一部から株主に還元される利益

このように金融商品には、利益が出る仕組みがあります。そして、この利益のことを投資のリターンと言います。

また、上述に加えて、株主優待という仕組みもあり、株を保有しているとその企業の商品や商品券等がもらえる制度をとっている企業もあります。そのため、株を持っていると得することがあります。(詳しくは後の講義で触れていきます)

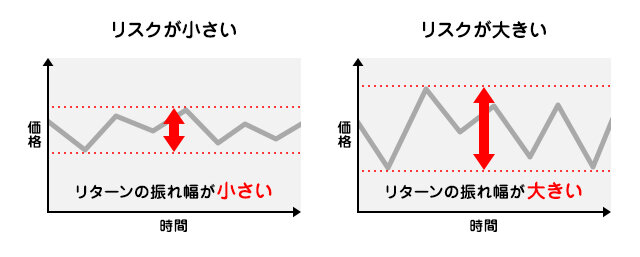

さて、投資をするにはリスクがあると解説しましたが、リスクとは「危険なこと」や「避けるべきこと」と、漠然と「なんだか怖いこと」と誤解してしまうかと思いますが、投資で使う「リスク」とは「不確実性の度合い」のことを言います。

さらに、「不確実性の度合い」とは「結果が決まっていないこと」を言います。具体的には、株式などの金融商品は、確実にいくら上がるなどと断定ができません。つまりどのくらい利益を得られるかというリターンの振れ幅のことを指します。

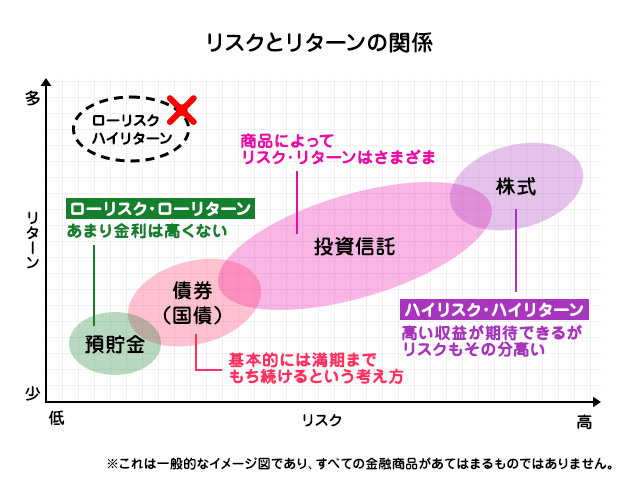

投資において、リスクとリターンは切っても切り離せない関係にあります。「ハイリスク・ハイリターン」「ローリスク・ローリターン」という言葉がありますが、リスクが高いほどリターンは多く、リスクが低いほどリターンは少なくなる傾向にあります。

上図を見ても分かるように、商品によって生じるリスクとリターンが変わってきます。(※ローリスクでハイリターンの商品はほぼないので、その様な話があったら詐欺の可能性がありますので、注意してください)

債券、投資信託、株式の3つの金融商品の特徴については次回の講義で解説しますが、今回はリターンを理解するために、もう少し具体的にリスクについて見ていきましょう。金融商品の主なリスクには、「信用リスク」「価格変動リスク」「為替変動リスク」「カントリーリスク」などがあります。

・信用リスク・・・株式や債券といった有価証券については投資した会社が倒産等をしたり、債券については発行した会社や国の状態の悪化し、払い戻しや利子払いが滞ったり、できなくなったりする場合があります。

・価格変動リスク・・・株式等の価格が変動する金融商品は、換金するときに受取金額が当初支払った金額を上回る場合もあれば、下回る場合もあります。

・為替変動リスク・・・外貨建ての商品が、円と外国の為替相場の変動により、換金・満期の際、円での手取り額が購入(預入)したときの金額を上回る場合もあれば、下回る場合もあります。具体的には、購入時より円高になると円での手取り額が減り、為替で損を被ります。逆に、円安になると為替で利益を得ることができます。

・カントリーリスク・・・海外の商品で資産運用するとき、内紛や財政破綻等の政治・経済の状況の変化によって証券市場や為替市場に混乱が生じることがあります。そのときに投資した資産の価値が変動する可能性があります。

自分が購入しようと思っている商品がどのようなリスクがあるかを確認することは、資産運用をする上で重要なので、必ずチェックするようにしましょう。

ここまで読んで「余裕資金」なんて用意できないと思ったり、やっぱりリスクはとりたくないと思った方もいるかもしれません。しかし、預貯金だけで資産形成に取組んでいてもインフレが起こった場合、お金の価値が下がってしまうリスクがあります(次回の講義で詳しく解説します)。つまり、どの資産でもリスクはつきものなのです。

そこで、まずは小額から投資できる金融商品から試してみてはどうでしょうか。数千円から投資ができる投資信託などもあります。特に若い世代の方は現在の資金が少なくても、時間というアドバンテージがあります。後の講義で説明する長期積立投資の特徴を利用すれば、時間をかけてマイナスがプラスになるような投資も可能です。

若い世代こそ最大限利用できる時間を使って、「預貯金」に頼り過ぎた資産運用ではなく、少しずつ「余裕資金」をつくり、将来に向けた資産形成に取り組んでみましょう。

さて、今回の講義では、お金を増やす投資とお金を貯める預貯金の違い、投資の中でのリスクとリターンの意味について解説していきました。

次回の講義では、お金の価値に大きく影響してくる「デフレ・インフレ」について解説していきます。

ご留意事項

免責事項

本資料は証券投資の参考となる情報の提供を目的としたものです。投資に関する最終決定は、お客様ご自身による判断でお決めください。本資料は企業取材等に基づき作成していますが、その正確性・完全性を全面的に保証するものではありません。結論は作成時点での執筆者による予測・判断の集約であり、その後の状況変化に応じて予告なく変更することがあります。このレポートの権利は弊社に帰属しており、いかなる目的であれ、無断で複製または転送等を行わないようにお願いいたします。